Informacje podatkowe

Opodatkowanie polskich rezydentów podatkowych

Status polskiego rezydenta podatkowego wymaga deklarowania dochodów uzyskanych na całym świecie, bez względu na to, gdzie zostały one uzyskane, a także oznacza podleganie nieograniczonemu obowiązkowi podatkowemu w Polsce. Oznacza to, że dochód z odsetek uzyskanych z lokat na zagranicznych rachunkach bankowych powinien zostać wykazany w polskim zeznaniu podatkowym (więcej szczegółów poniżej).

Rezydentem podatkowym w Polsce jest osoba fizyczna, która:

- posiada na terytorium Rzeczypospolitej Polskiej centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych) lub

- przebywa na terytorium Rzeczypospolitej Polskiej dłużej niż 183 dni w roku podatkowym.

Wystarczy spełnić jeden z powyższych warunków, aby zostać uznanym za polskiego rezydenta podatkowego.

Bank krajowy (lub krajowy oddział banku zagranicznego) a bank zagraniczny

W przypadku banku krajowego (w tym banku zagranicznego z oddziałem w Polsce) środki są uznawane za krajowe. W związku z tym podatek wynoszący 19% wypracowanego zysku jest obliczany i płacony przez bank. Nie musisz nawet deklarować zarobionych odsetek lub podatku w rocznym zeznaniu podatkowym – obowiązek ten jest już wypełniany przez bank w Twoim imieniu.

W przypadku banku zagranicznego rozliczanie środków opiera się na innych zasadach – ustawa nakłada obowiązek zapłaty i złożenia podatku na podatnika będącego osobą fizyczną. Dochód z tytułu środków zagranicznych stanowi, zgodnie z obowiązującymi przepisami, część niektórych dochodów opodatkowanych zryczałtowanym podatkiem dochodowym od osób fizycznych (19%), które zostały uzyskane poza granicami Polski.

Polscy rezydenci podatkowi mają nieograniczony obowiązek podatkowy. Oznacza to, że podlegają obowiązkowi podatkowemu od całości swoich dochodów osiąganych w kraju i za granicą. Podatek należny od dochodu z tytułu funduszy zagranicznych należy zsumować z podatkiem należnym (lub nadpłaconym) obliczonym od pozostałych dochodów rozliczanych na danym formularzu.

Państwo członkowskie UE: Polska

- Stawka podatku odprowadzona przez bank: 19%

- Banki: RCI Banque Spółka Akcyjna Oddział w Polsce; CA Auto Bank S.p.A. Spółka Akcyjna Oddział w Polsce

- Wymóg złożenia deklaracji podatkowej przez klienta: brak wymogu (wykonywane przez bank)

- Podatek deklarowany przez klienta: brak

Państwo członkowskie UE: Szwecja

- Stawka podatku odprowadzona przez bank: brak (0%)

- Banki: Hoist Finance AB

- Wymóg złożenia deklaracji podatkowej przez klienta: deklaracja/opłata wymagana przy rocznym rozliczeniu podatkowym (zob. poniżej)

Podatek deklarowany przez klienta: 19%

Zeznanie podatkowe w Polsce (tylko w przypadku banku zagranicznego)

Podatek od dochodów z zysków kapitałowych oraz podatek zapłacony za granicą należy zadeklarować w odpowiednim zeznaniu podatkowym. Co do zasady, termin na złożenie zeznania podatkowego i zapłatę zaległego podatku upływa 30 kwietnia kolejnego roku.

Jako udogodnienie, Raisin udostępnia roczne zestawienie finansowe, podsumowujące wszystkie produkty oszczędnościowe, które zapadły w danym roku kalendarzowym.

W formularzach PIT-38 i PIT-36, które służą do rozliczenia rocznego podatku od osób fizycznych, należy uzupełnić informacje dotyczące dochodów z odsetek. Podatek od dochodu z odsetek pochodzących z lokaty w banku zagranicznym należy uwzględnić w części G formularza PIT-38 („Podatek do zapłaty / nadpłata”) lub części N formularza PIT-36 („Podatek do zapłaty / nadpłata / łączny zwrot”).

Jeśli odsetki zostały pobrane przez zagraniczny bank na podatek (nie dotyczy banków wymienionych w Raisin), może być wymagane inne podejście i należy skonsultować się z doradcą podatkowym.

Jak zadeklarować dochód z odsetek jako polski rezydent podatkowy?

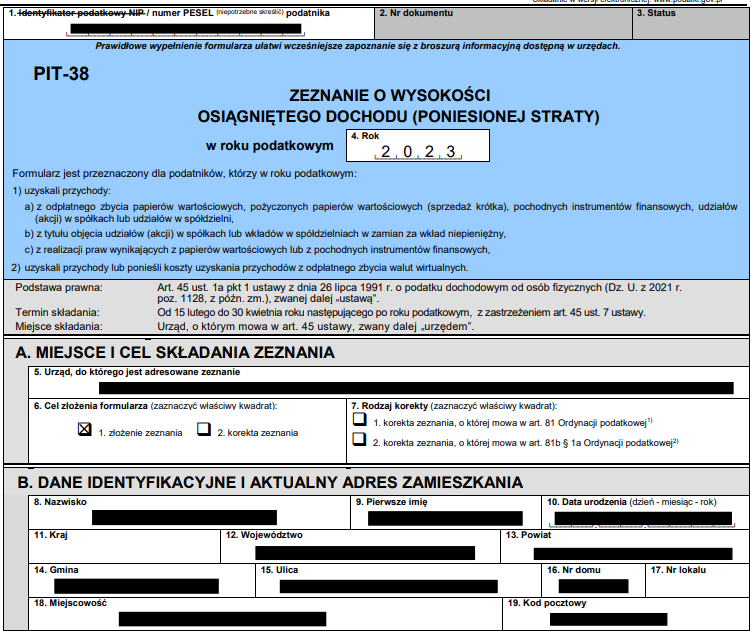

Deklaracja PIT-38

Podstawowym formularzem do deklarowania dochodu z zysków kapitałowych – w tym odsetek, jest PIT-38.

Dochody z tytułu zagranicznych odsetek podlegają opodatkowaniu przez osobę fizyczną. Całość odsetek otrzymanych w roku podatkowym od zagranicznych banków należy zadeklarować łącznie.

W polskim zeznaniu podatkowym należy wykazać wyłącznie 19% podatek od wartości zagranicznych odsetek, a nie pełną wartość zagranicznych odsetek.

Od zryczałtowanego podatku 19% można odliczyć podatek zapłacony za granicą. Jeśli zapłaciłeś podatek od dochodu z odsetek w państwie źródła (państwie rezydencji banku), możesz odjąć podatek zapłacony za granicą od 19% podatku należnego w Polsce. A także odliczyć kwotę podatku zapłaconego za granicą, ale do limitu wskazanego w odpowiedniej umowie o unikaniu podwójnego opodatkowania zawartej między Polską a państwem źródła.

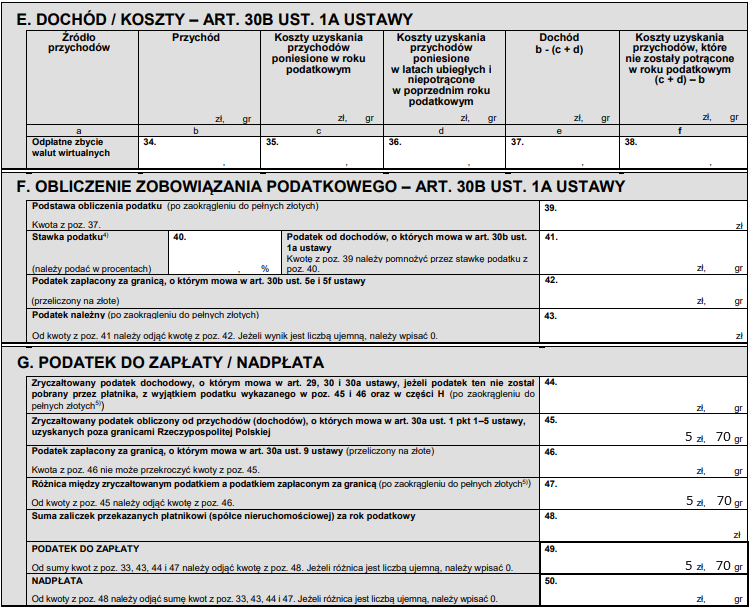

Poniżej znajdują się odpowiednie pola w deklaracji PIT-38 do zadeklarowania dochodu z odsetek:

- Sekcja G. poz. 45 – należy wpisać wartość 19% podatku obliczonego od całości dochodu z odsetek z zagranicy uzyskanego w roku podatkowym.

- Sekcja G. poz. 46 – należy wskazać podatek pobrany za granicą w państwie źródła. W przypadku, gdy pobrany w państwie źródła podatek przekracza limit, można odliczyć kwotę do wysokości limitu wskazanego w odpowiedniej umowie o unikaniu podwójnego opodatkowania.

- Sekcja G. poz. 47 – różnica między wartością wskazaną w poz. 45 i 46 zostanie automatycznie obliczona w poz. 47.

Poniżej przedstawiamy prawidłowo wypełnioną sekcję G PIT-38. Wskazaliśmy przykładowe kwoty podatku, aby pokazać, jak formularz powinien być prawidłowo wypełniony. Niniejszy formularz został wypełniony jako przykład w sekcji G dla dochodów z zagranicznych odsetek.

W przypadku uzyskania innego dochodu z zysków kapitałowych, który podlega opodatkowaniu 19% podatkiem należy również zadeklarować ten dochód na formularzu PIT-38.

Przykład:

Pani Anna otrzymała roczne zestawienie finansowe od Raisin, według którego w danym roku podatkowym termin zapadalności osiągnął jeden depozyt. Zestawienie roczne jest dostarczane po zakończeniu roku kalendarzowego, przed upływem terminu składania zeznań podatkowych 30 kwietnia. Dokument uwzględnia pojedynczy depozyt otwarty w szwedzkim banku, w którym obowiązuje 0% podatku u źródła i zawiera następujące szczegóły:

- Naliczone odsetki brutto w 2023 r.: 30,00 złotych

- Odprowadzony podatek u źródła: 0,00 złotych

Pani Anna wykorzystuje te informacje, aby uzupełnić PIT-38. W sekcji A i B wpisuje swoje dane osobowe i wypełnia sekcję G w następujący sposób:

- G.45: 5,70 zł [30,00 złotych (Naliczone odsetki brutto w 2023 r.) * 19% = 5,70 złotych]

- G.46: 0,00 zł

- G.47: 5,70 zł

- G.49: 5,70 zł

Jeśli pani Anna miałaby kilka lokat, to i tak mogłaby złożyć jeden PIT-38. Nie ma potrzeby składania kilku.

Poniżej znajdują się porady dotyczące różnych sposobów składania formularza PIT i płacenia podatków.

Jakie inne formularze można wykorzystać do zadeklarowania dochodu z odsetek?

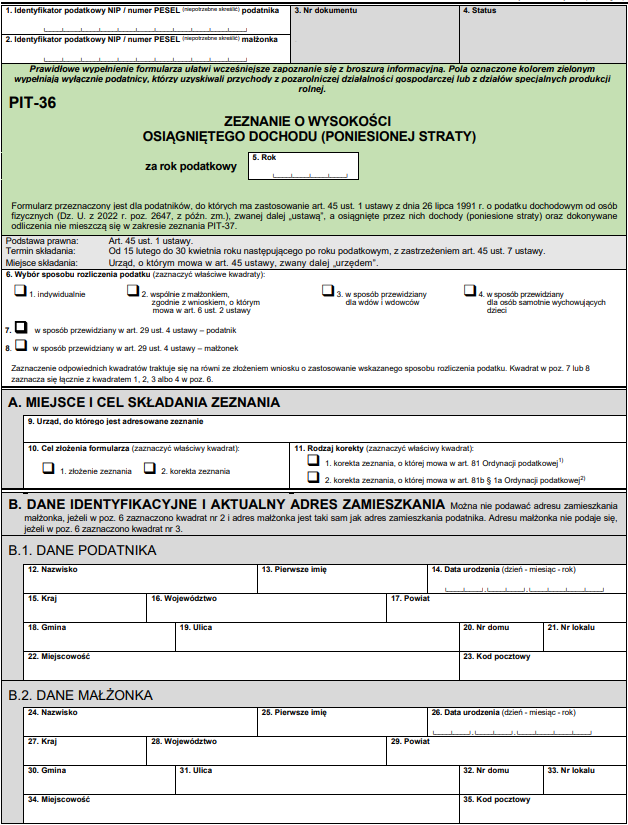

Deklaracja PIT-36

PIT-36 jest formularzem podatkowym przeznaczonym dla podatników uzyskujących dochody nie mieszczące się w zakresie deklaracji PIT-37, a więc dla tych, którzy uzyskują dochody opodatkowane na zasadach ogólnych (tj. ze stosunku pracy, emerytury, renty, umowy zlecenia), a także podlegające opodatkowaniu bez pośrednictwa płatnika.

W przypadku uzyskania dochodów opodatkowanych na zasadach ogólnych, należy złożyć zeznanie podatkowe zgodnie z obowiązującymi przepisami.

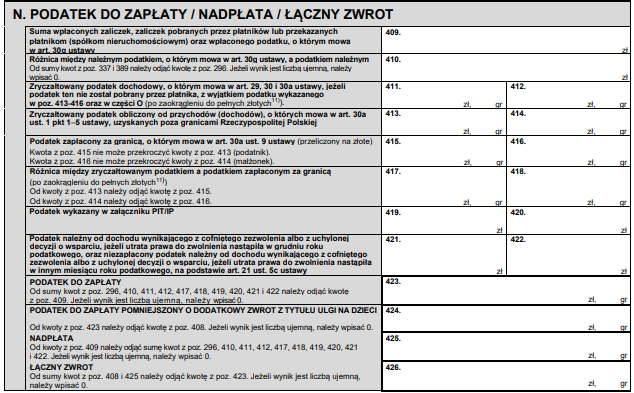

W deklaracji PIT-36 przychody z tytułu odsetek należy wykazać wypełniając sekcję N ,,Podatek do zapłaty / nadpłata / łączny zwrot".

- Sekcja N. poz. 413 – należy wpisać wartość 19% podatku obliczonego od całości dochodu z odsetek z zagranicy uzyskanego w roku podatkowym.

- Sekcja N. poz. 415 – należy wskazać podatek pobrany za granicą w państwie źródła. W przypadku, gdy pobrany w państwie źródła podatek przekracza limit, należy odliczyć kwotę do wysokości limitu wskazanego w odpowiedniej umowie o unikaniu podwójnego opodatkowania.

- Sekcja N. poz. 417 – różnica między wartością wskazaną w poz. 413 i 415 zostanie automatycznie obliczona w poz. 417.

Przykład:

Pani Anna otrzymała roczne zestawienie finansowe od Raisin, według którego w danym roku podatkowym termin zapadalności osiągnął jeden depozyt. Zestawienie roczne jest dostarczane po zakończeniu roku kalendarzowego, przed upływem terminu składania zeznań podatkowych 30 kwietnia. Dokument uwzględnia pojedynczy depozyt otwarty w szwedzkim banku, w którym obowiązuje 0% podatku u źródła, i zawiera następujące szczegóły:

- Naliczone odsetki brutto w 2023 r.: 30,00 złotych

- Odprowadzony podatek u źródła: 0,00 złotych

Jeśli pani Anna stwierdziła, że PIT-36 ma do niej zastosowanie, wypełnia swoimi danymi osobowymi sekcje A i B oraz uzupełnia sekcję N podając następujący zakres informacji:

- N.413: 5,70 zł [30,00 złotych (Naliczone odsetki brutto w 2023 r.) * 19% = 5,70 złotych]

- N.415: 0,00 zł

- N.417: 5,70 zł

- N.419: 5,70 zł

Jeśli pani Anna miałaby kilka lokat, to i tak mogłaby złożyć jeden PIT-36. Nie ma potrzeby składania kilku.

Inne obowiązki/zasady dotyczące samozatrudnionych polskich rezydentów podatkowych

W przypadku, gdy dochód z odsetek nie jest uzyskiwany w ramach prowadzonej działalności gospodarczej, zastosowanie mają standardowe zasady rozliczania takiego dochodu (19% stawka podatku od zysków kapitałowych).

Jeśli jednak dochód z odsetek jest uzyskiwany w ramach prowadzonej działalności gospodarczej, dochód ten nie stanowi dochodu z zysków kapitałowych podlegającego opodatkowaniu 19% stawką liniową.

W przypadku kont firmowych, związanych z prowadzoną działalnością gospodarczą, podatek nie jest pobierany przez polski bank, a odsetki stanowią dochód z działalności gospodarczej podlegający opodatkowaniu na zasadach właściwych dla opodatkowania danej jednoosobowej działalności gospodarczej. Należy pamiętać, że klient działa we własnym interesie gospodarczym i nie na polecenie osoby trzeciej (w szczególności nie jako powiernik).

Zeznanie podatkowe możesz złożyć także w formie elektronicznej samodzielnie lub w ramach usługi Twój e-PIT

Po wejściu na stronę podatki.gov.pl, przejdź do sekcji PIT, a następnie wybierz opcję Twój e-PIT. Należy zalogować się do e-Urzędu Skarbowego. W tym celu możesz skorzystać z dwóch możliwych opcji:

- Zaloguj się, korzystając z profilu zaufanego, aplikacji mObywatel, e-Dowodu lub bankowości elektronicznej na login.gov.pl.

- Możesz również zalogować się, używając swoich danych podatkowych, takich jak numer PESEL lub NIP oraz kwota przychodów.

PROFIL ZAUFANY

- Na stronie login.gov.pl przejdź do „Profil Zaufany”

- Wybierz sposób logowania – za pomocą nazwy użytkownika/adresu e-mail lub przy pomocy banku/innego dostawcy

- Zaloguj się za pomocą wybranej metody

E-DOWÓD

Na stronie login.gov.pl kliknij „e-Dowód”. Następnie wybierz, czym się zalogujesz. Możesz to zrobić z użyciem telefonów komórkowych z modułem NFC i aplikacją eDO App lub komputerów z podłączonym czytnikiem NFC.

Jeśli wybierasz smartfon:

- Otwórz aplikację mobilną eDO App

- Zeskanuj kod QR lub przepisz numer pod kodem

- Postępuj zgodnie z poleceniami na ekranie smartfonu

- Przygotuj 6-cyfrowy numer CAN i 4-cyfrowy PIN

Jeśli wybierasz komputer z podłączonym czytnikiem NFC:

- Upewnij się, czy są spełnione następujące warunki: czytnik NFC jest podłączony do komputera, posiadasz zainstalowane oprogramowanie e-dowodu, e-dowód znajduje się na czytniku oraz w oprogramowaniu e-dowodu został wpisany numer CAN

- Kliknij przycisk „Zaloguj się”

- W oknie zawierającym certyfikat identyfikacji kliknij przycisk „OK”

- W czytniku wpisz 4‑cyfrowy kod PIN i kliknij przycisk „OK”

BANKOWOŚĆ ELEKTRONICZNA

- Na stronie login.gov.pl wybierz „Bankowość elektroniczna”

- Wybierz bank, za pomocą którego chcesz się zalogować

- Na stronie logowania Twojego banku wprowadź swoje dane logowania, takie jak login i hasło

- Następnie postępuj zgodnie ze wskazówkami wyświetlanymi na stronie Twojego banku, aby zalogować się do e-Urzędu Skarbowego

APLIKACJA mObywatel

- Na stronie login.gov.pl wybierz „Aplikacja mObywatel”

- Zaloguj się do aplikacji mObywatel

- Wybierz mObywatel (mTożsamość)

- W dolnej części ekranu wybierz ikonę z kodem QR

- Zeskanuj kod ze strony

Zobacz, jak złożyć PIT:

Gdzie można znaleźć niezbędny formularz PIT?

Jeśli chcesz złożyć zeznanie podatkowe PIT elektronicznie, wersje formularzy dla osób nieprowadzących działalności gospodarczej znajdziesz na tej stronie.

Jeśli potrzebujesz formularzy do wydruku, znajdziesz je na tej stronie.

W przypadku korzystania z usługi Ministerstwa Finansów Twój e-PIT, dostępnej pod następującym linkiem, rozliczenie PIT-36 lub PIT-38 można złożyć po aktualizacji zeznań podatkowych. Alternatywnie, formularze można również uzyskać w dowolnym urzędzie skarbowym.

Przelewy do urzędu skarbowego

Jeżeli ze złożonego zeznania wynika, że masz zapłacić podatek, możesz to zrobić:

- gotówką – w placówce pocztowej,

- bezgotówkowo – m.in. na podstawie polecenia przelewu lub dokonując zapłaty za pomocą instrumentu płatniczego innego niż polecenie przelewu z Twojego rachunku bankowego.

Dalsze instrukcje możesz znaleźć tutaj.

Od 1 stycznia 2020 r., jeśli wykonujesz przelew PIT, CIT lub VAT, będziesz mieć jeden indywidualny rachunek podatkowy niezależnie od tego, z którym urzędem skarbowym się rozliczasz. Numer indywidualnego rachunku podatkowego możesz sprawdzić na stronie Ministerstwa Finansów.

Praktyczne informacje dla osób fizycznych

- Skonsultuj się z organami podatkowymi: W celu uzyskania odpowiedzi na pytanie, wyjaśnień lub pomocy, osoby fizyczne mogą skontaktować się z organami podatkowymi w Polsce lub organami podatkowymi w państwie źródła dochodu. Organy udzielają wskazówek, w jaki sposób postanowienia umowy mają zastosowanie do konkretnych sytuacji. Informacje te można pozyskać mailem, wysyłając pisma bądź korzystając z numerów telefonów stacjonarnych lub komórkowych. Infolinia działa zwykle od poniedziałku do piątku.

- Zwróć się o profesjonalną pomoc: Jeżeli dana osoba uzna, że umowa o unikaniu podwójnego opodatkowania jest skomplikowana lub nie ma pewności co do jej stosowania, warto naradzić się z konsultantem bądź doradcą podatkowym, który ma doświadczenie w zakresie międzynarodowego prawa podatkowego i umów o unikaniu podwójnego opodatkowania. Pomoże on w podejmowaniu bardziej celnych decyzji.