Kapitalertragsteuer (KapESt)

Ob Zinsen vom Tagesgeld oder Gewinne aus ETFs – auf Kapitalerträge fällt Steuer an. Erfahren Sie, wie die KapESt funktioniert, wann sie anfällt und wie Sie Freibeträge clever nutzen.

Startseite › Steuer › Kapitalertragsteuer

Zuletzt aktualisiert: 15. Januar 2026

Das Wichtigste in Kürze

Die Kapitalertragsteuer ist eine Erhebungsform der Einkommensteuer und wird auf alle Kapitalerträge erhoben. Zu den Erträgen gehören Zinsen, Dividenden und Gewinne aus Verkäufen von Aktien, Fonds, ETFs und anderen Geldanlagen.

Die abzuführende Steuer auf Kapitalerträge setzt sich wie folgt zusammen – 25,00 % Kapitalertragsteuer + 5,50 % Solidaritätszuschlag + gegebenenfalls Kirchensteuer.

Anlegerinnen und Anleger können pro Jahr einen Freibetrag in Höhe des Sparerpauschbetrags von 1.000 € und bei gemeinsam Veranlagten von 2.000 € (Stand: 2026) steuerfrei ausschöpfen. Das bedeutet, dass auf Kapitalerträge bis zu dieser Höhe keine Steuern anfallen. Voraussetzung für die Nutzung dieses Freibetrags ist die Erteilung eines Freistellungsauftrags.

Definition: Was ist die Kapitalertragsteuer?

Die Kapitalertragsteuer, auch KapESt, Kapitalsteuer oder Zinsertragssteuer genannt, ist eine Erhebungsfsorm der Einkommensteuer. Sie wird auf alle Kapitalerträge aus Geldanlagen erhoben. Dazu zählen:

- Zinsen, zum Beispiel vom Girokonto, Tagesgeld oder Festgeld

- Dividenden, zum Beispiel aus Aktien

- Gewinne aus Verkäufen von Geldanlagen

- Renditen aus Fonds und ETFs

- Einkünfte aus Zertifikaten, zum Beispiel auf Währungen oder Rohstoffe

In Deutschland werden die Steuern auf Kapitalerträge von der Bank oder dem Anbieter einbehalten und automatisch an das Finanzamt abgeführt und sind damit abgegolten – daher wird die Kapitalertragsteuer auch als „Abgeltungssteuer“ bezeichnet.

Melden Sie sich kostenlos an und bleiben Sie bestens informiert! Erhalten Sie regelmäßig exklusive Angebote und fundierte Finanznews, um Ihre Geldanlage noch erfolgreicher zu gestalten.

Das erwartet Sie:

Exklusive Zinsangebote: Attraktive Zinsen aus Europa

Renditeorientierte Kapitalmarktanlage: Expertenwissen mit der auf ETFs basierten Vermögensverwaltung

Aktuelle Finanznews: Stets einen Schritt voraus mit den neuesten Markttrends

Starten Sie jetzt und machen Sie mehr aus Ihrem Geld!

Wann ist die Kapitalertragsteuer zu zahlen?

Die Kapitalertragsteuer fällt auf Erträge aus Geldanlagen, zum Beispiel Bankeinlagen, Aktien, Anleihen, Fonds, ETFs oder Zertifikaten an. In der Regel sind das pauschal 25,00 % + Solidaritätszuschlag + gegebenenfalls Kirchensteuer.

Wurden Investments im Ausland getätigt, muss - idealerweise von einem Steuerberater geprüft werden - wo die Einkünfte zu versteuern sind - im Ausland oder in Deutschland.

Wann fällt keine Kapitalertragsteuer an?

Es gibt bestimmte Situationen, in denen die Kapitalertragsteuer nicht anfällt beziehungsweise diese gemindert werden kann:

- Freibetrag: Auf einen Freibetrag von 1.000 € (Stand: 2026) pro Jahr und Person fällt keine Kapitalertragsteuer an. Ehepaare und eingetragene Lebenspartnerschaften können sogar 2.000 € (Stand: 2026) pro Jahr steuerfrei nutzen. Erst, wenn dieser sogenannte Sparerpauschbetrag überschritten wird, ist die Kapitalsteuer zu zahlen. Von diesem Freibetrag profitieren Anleger jedoch nicht automatisch. Der Freistellungsauftrag ist zunächst bei der Bank oder dem Anbieter, bei der die Kapitalerträge eingehen, zu erteilen. Wer auf mehrere Konten bei verschiedenen Banken Erträge ausgezahlt bekommt, kann auch mehrere Freistellungsaufträge vergeben.

- Nichtveranlagungsbescheinigung: Personen mit einem sehr niedrigen Einkommen, also unter dem Grundfreibetrag von derzeit 12.348 € pro Jahr (Stand: 2026), können eine Nichtveranlagungsbescheinigung (NV-Bescheinigung) beantragen und sich so von der Steuer befreien lassen. Begründet wird die Befreiung damit, dass Kapitalerträge zum Einkommen zählen und somit steuerfrei bleiben, solange das Gesamteinkommen den Grundfreibetrag nicht überschreitet. Vor allem für Studierende oder Rentner kann die Nichtveranlagungsbescheinigung eine Option sein. Wichtig: Es kann nur ein Freistellungsauftrag erteilt oder eine NV-Bescheinigung beantragt werden. Beides zusammen ist nicht möglich.

- Steuerbefreiungen: Es gibt bestimmte Arten von Kapitalerträgen, die in einigen Ländern von der Kapitalertragsteuer befreit sind. Dies kann beispielsweise für bestimmte staatliche Anleihen, Renten oder bestimmte Arten von Investmentfonds gelten.

- Steuerliche Anrechnung: Wenn Sie Kapitalerträge im Ausland erzielen und dort bereits Steuern gezahlt haben, werden diese in Deutschland in der Regel an die Deutsche Steuern angerechnet. Dadurch wird eine Doppelbesteuerung vermieden.

Höhe: Wie hoch ist die Kapitalertragsteuer heute?

Die Kapitalertragsteuer beträgt pauschal 25,00 %. Hinzu kommen 5,50 % Solidaritätszuschlag und gegebenenfalls Kirchensteuer von 8,00 – 9,00 % (je nach Bundesland). Der Solidaritätszuschlag und die Kirchensteuer werden dabei nicht auf die Kapitalerträge erhoben, sondern auf die 25,00 % Kapitalertragsteuer. Insgesamt ergibt sich demnach ein pauschaler Steuersatz von 26,38 % ohne Kirchensteuer und 27,82 % bis maximal 27,99 % mit Kirchensteuer.

Wenn Sie über Raisin Tagesgeld und Festgeld bei Partnerbanken im europäischen Ausland anlegen, fällt auf die Zinsen eventuell eine Quellensteuer an. Die Höhe der Quellensteuer kann je nach Land, in dem die Bank ansässig ist, unterschiedlich ausfallen.

Steuererklärung: Kapitalertragsteuer über Anlage KAP nachzahlen oder zurückholen

Anlegerinnen und Anleger, die ihr Geld ausschließlich in Deutschland anlegen, brauchen die Steuer auf Kapitalerträge in der Regel nicht selbst über die Steuererklärung abzuführen. Grundsätzlich hat die Einbehaltung der Kapitalertragsteuer durch die auszahlende Bank eine Abgeltungswirkung. Banken und Anbieter behalten die Kapitalertragsteuer vom auszuzahlenden Kapitalertrag automatisch ein und führen sie an das Finanzamt ab. Über die einbehaltene und abgeführte Kapitalertragsteuer wird eine Steuerbescheinigung an ihre Anlegerinnen und Anleger automatisch ausgestellt.

Erzielte Kapitalerträge aus Investments im Ausland sind dagegen in der Steuererklärung in der Anlage KAP anzugeben.

Wer bei verschiedenen Banken mehrere Freistellungsaufträge erteilt hat, zahlt unter Umständen zu viel Kapitalertragsteuer. Beispiel: Bank A hat einen Freistellungsauftrag über 400 €, Bank B über 600 €. Jedoch entwickeln sich die Geldanlagen so, dass bei Bank A 550 € Gewinne eingehen, bei Bank B nur 200 €. Dadurch ergeben sich insgesamt Kapitalerträge von 750 €, die unter dem Freibetrag von 1.000 € (Stand: 2026) liegen. Die Steuer wurde jedoch von Bank A automatisch abgeführt, da der Freistellungsauftrag nur für 400 € galt. Auf die übrigen 550 € wurden Steuern gezahlt. Diesen Steuerabzug können sich Anlegerinnen und Anleger über die Anlage KAP zurückholen. Alle Informationen zur Anlage KAP und wann diese erforderlich ist, können Sie in unserem Ratgeber nachlesen.

Steuererklärung: Steuersoftware im Vergleich für ausländische Kapitalerträge (Stand: 01.2026)

Wer Zinsen oder andere Kapitalerträge aus dem Ausland erhält, hat diese in der Steuererklärung richtig anzugeben. Dabei gilt es ebenfalls, die ausländische Quellensteuer korrekt zu berücksichtigen. Um die passende digitale Unterstützung zu finden, haben wir fünf gängige Anbieter miteinander verglichen:

- WISO Steuer (angeboten von Buhl Data)

- Steuerbot

- Taxfix

- Steuertipps.de

- SmartSteuer

Der Vergleich konzentriert sich auf Funktionen, die für Anlegerinnen und Anleger mit Kapitalerträgen aus dem Ausland relevant sind. Außerdem wurde geprüft, wie gut sich die Programme für andere Einkunftsarten, etwa aus selbstständiger Tätigkeit oder Renten, eignen. Folgende Kriterien wurden im Vergleich aufgenommen:

- Kapitalerträge aus dem Ausland: Erfassung von weltweiten Kapitalerträgen.

- Kapitalerträge mit Doppelbesteuerung: Berücksichtigung von Kapitalerträgen aus Ländern, mit denen Deutschland ein Doppelbesteuerungsabkommen (DBA) zur Vermeidung einer Besteuerung in beiden Ländern abgeschlossen hat.

- Anrechnung der Quellensteuer: Abzug der Quellensteuer von der Kapitalertragsteuer (Abgeltungssteuer).

- Nutzung mit Smartphone, Tablet und Computer: Unterstützte Geräte, bei Computer Unterscheidung zwischen Webbrowser, Windows und macOS..

- Benutzerfreundlichkeit: Wie übersichtlich und komfortabel ist die Bedienung?

- Hilfestellung: Welche Möglichkeiten gibt es, die Steuererklärung einfach zu erstellen?

- Eignung für Selbstständige: Erstellung der Anlagen S, EÜR und G.

- Eignung für Rentnerinnen und Rentner: Erstellung der Anlage R.

- Anzahl der Steuererklärungen: Wie viele Steuererklärungen können pro Steuerjahr erstellt werden?

- Preis: Kosten für die Nutzung der Steuersoftware pro Jahr.

Verschiedene Steuersoftwares und Kriterien

Kapitalerträge aus dem Ausland | Ja | Ja | Nein | Ja | Ja |

Länder mit DBA | Ja | Ja | Nein | Ja | Ja |

Anrechnung auf Quellensteuer | Ja | Ja | Nein | Ja | Ja |

Nutzung mit Smartphone | Ja | Ja | Ja | Ja | Ja |

Nutzung mit Tablet | Ja | Ja | Ja | Nein | Ja |

Nutzung mit Computer | Ja (Webbrowser, Windows, macOS) | Ja (Webbrowser, Windows, macOS) | Ja (lediglich Webbrowser) | Ja (Webbrowser, Windows, macOS) | Ja (lediglich Webbrowser) |

Benutzerfreundlichkeit | Sehr gut, klare Navigation und Warnhinweise bei fehlenden Angaben | Sehr gut, optimiert für Smartphone | Sehr gut, modernes Design | Gut, viel Text und klassisches Design | Sehr gut, modernes Design |

Hilfestellung | Interaktive Hilfe, Erklärvideos, Chatbot (SteuerGPT), Optional: Korrektur durch Steuerberater | Chatbasiert mit Fragen | Geführte Fragen | Textbasierte Hinweise und Chatbot | Schritt-für-Schritt Anleitung |

Eignung für Selbstständige | Ja | Nein | Nein | Ja (lediglich Computer) | Ja |

Eignung für Rentner | Ja | Ja | Ja | Ja (lediglich Computer) | Ja |

Anzahl der Steuererklärungen | 5 | 1 | 1 | 3 | 5 |

Preis (UVP) | 45,99 € | 39,99 € | 39,99 € (ledige), 59,99 € (zusammenveranlagte) | ab 35,95 € | 39,99 € |

(Stand: 01.2026)

Der Vergleich macht deutlich, dass sich die Programme in Funktionsumfang und Benutzerfreundlichkeit unterscheiden. Nutzerinnen und Nutzer können daher gezielt die Lösung wählen, die am besten zu ihren individuellen steuerlichen Anforderungen passt.

In unserem Vergleich deckt WISO Steuer, angeboten von Buhl Data, die Anforderungen bei der steuerlichen Behandlung der Spar- und Investmentprodukte von Raisin umfassend ab. Die Software richtet sich neben Arbeitnehmern an Selbstständige sowie Rentnerinnen und Rentner mit ihren steuerpflichtigen Einkünften. Angestellte und Personen mit anderen Einkunftsarten profitieren ebenfalls von allen Funktionen und praktischen Hilfestellungen.

Ein zusätzliches Merkmal von WISO Steuer ist die Möglichkeit, bei Bedarf eine fachliche Überprüfung durch den integrierten ProfiCheck durchzuführen und so eine Steuerberaterin oder einen Steuerberater einzubinden.

Übrigens: WISO Steuer wurde von Stiftung Warentest in der Ausgabe 2024/04 von Finanztest mit der Note 1,6 als Testsieger ausgezeichnet. Seit 2025 besteht zudem eine Kooperation zwischen Raisin und Buhl Data. Die Zusammenarbeit soll es Kundinnen und Kunden erleichtern, ihre Kapitalerträge korrekt in der Steuererklärung anzugeben.

Beispiel: Festgeldanlage aus Portugal

Angenommen, Sie haben ein Festgeldkonto bei einer Bank in Portugal eröffnet und 100.000 € für ein Jahr mit 3,00 % Zinsen p. a. angelegt. Am Ende des Jahres erhalten Sie eine Zinszahlung in Höhe von 3.000 €. In Portugal wurde die reduzierte Quellensteuer* (15,00 %) in Höhe von 450 € einbehalten. Im nächsten Schritt sind die Erträge in der deutschen Steuererklärung korrekt anzugeben.

Der Zinsertrag in Höhe von 3.000 € wird in der Anlage KAP eingetragen. Die im Ausland gezahlte Quellensteuer (450 €) kann unter bestimmten Voraussetzungen auf die deutsche Kapitalertragsteuer angerechnet werden. Es besteht zwischen Deutschland und Portugal ein DBA, welches die Anrechnung ermöglicht. Deutschland erhebt daher anstatt 25,00 % Kapitalertragsteuer lediglich 10,00 %.

So kann Sie eine Steuersoftware unterstützen

Eine leistungsstarke Steuersoftware wie WISO Steuer hilft Ihnen bei der korrekten Erfassung dieser Angaben. Bei Bedarf stehen innerhalb der Anwendung Erläuterungen, Erklärvideos und ein Chat mit SteuerGPT zur Verfügung. So können Sie bei Unklarheiten direkt Fragen stellen und erhalten hilfreiche Hinweise.

Nach Abschluss der Eingaben prüft das Programm automatisch, ob Informationen fehlen oder unvollständig sind. Fehlende Angaben lassen sich anhand zusätzlicher Erklärungen leicht ergänzen. Nach der Erstellung der Steuererklärung haben Sie die Möglichkeit, den ProfiCheck zu nutzen, um Ihre Angaben von Expertinnen und Experten von Buhl Data überprüfen zu lassen.

*Hinweis: In Portugal wird im Regelfall eine Quellensteuer in Höhe von 28,00 % erhoben. Diese kann jedoch durch Vorlage einer Ansässigkeitsbescheinigung sowie des portugiesischen Steuerformulars „21-RFI“ auf 15,00 % reduziert werden.

Globale und diversifizierte Portfolios

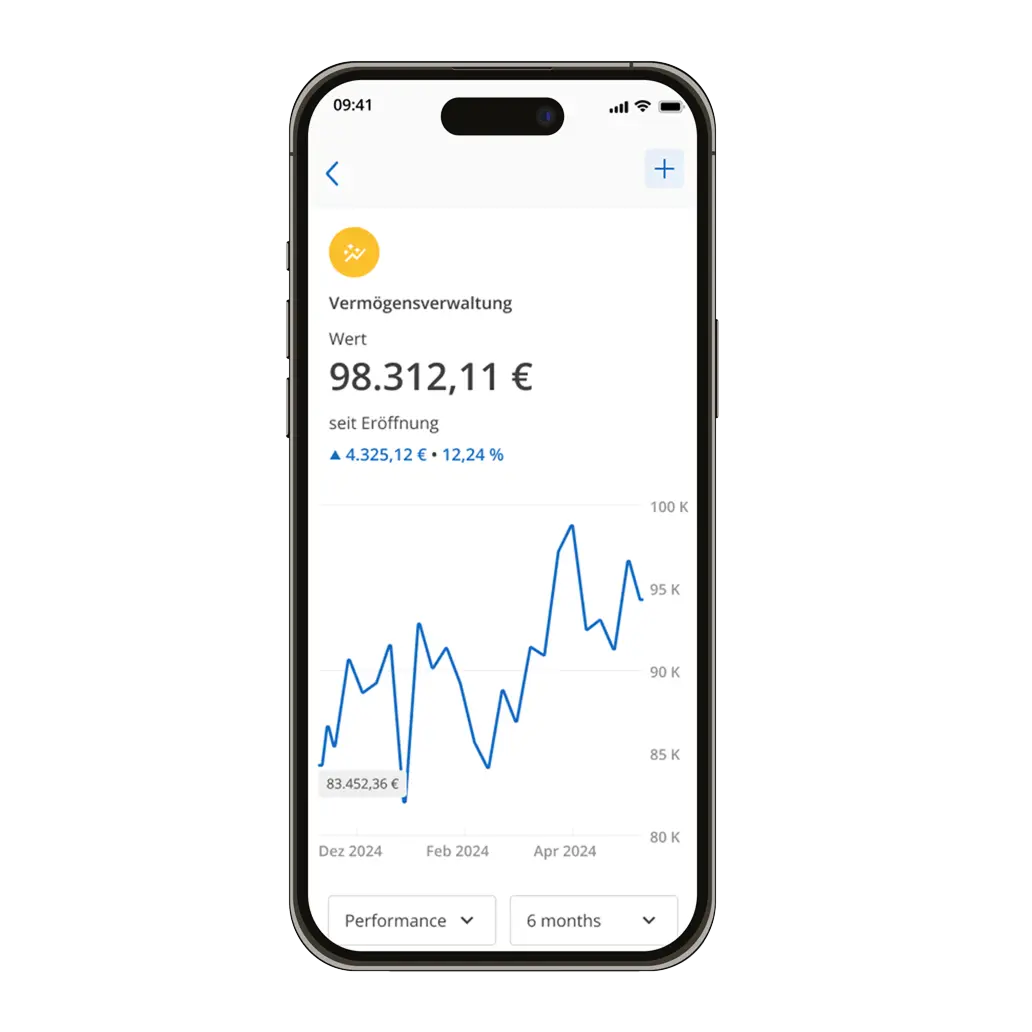

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.

Hinweis: Die Inhalte auf dieser Seite dienen der allgemeinen Information und stellen keine steuerliche Beratung dar. Für detaillierte Informationen oder zur individuellen Klärung steuerrechtlicher Fragen empfehlen wir die Hinzuziehung eines Steuerberaters oder einer anderen gemäß §2 StBerG befähigten Person.

Unternehmen

Produkte

Support & Information

Für Kunden & Partner

Unternehmen

Produkte

Support & Information

Für Kunden & Partner

© 2026 Raisin SE, Berlin