Shorttaus – mitä lyhyeksi myynti tarkoittaa?

Shorttaus eli lyhyeksi myynti on sijoittamisessa käytetty strategia, jossa pyritään hyötymään arvopaperin hinnan laskusta. Tämä lähestymistapa eroaa monesta muusta sijoittamisen muodosta, jossa tuottoa odotetaan arvonnousun kautta. Tässä oppaassa käymme läpi, mitä shorttaus tarkoittaa, mitä riskejä siihen liittyy sekä kenelle tämä sijoitusmuoto voisi sopia.

Kotisivu > Sijoittaminen > Shorttaus

Tärkeimmät asiat shorttauksesta

Shorttaus eli lyhyeksi myynti on strategia, jossa . Tämä tapahtuu myymällä lainattuja arvopapereita ja ostamalla ne myöhemmin takaisin edullisempaan hintaan.

Sijoittajan on hyvä ottaa huomioon, että shorttauksessa . Toisin kuin perinteisessä osakeostossa, shorttaajan tappiot voivat kasvaa sijoitettua pääomaa suuremmiksi.

Strategia vaatii sijoittajalta , sillä shorttaus on useimmiten lyhytaikaista kaupankäyntiä.

Mitä shorttaus on?

Shorttaaminen eli lyhyeksi myynti (short selling) tarkoittaa sijoitusstrategiaa, jossa sijoittaja lainaa esimerkiksi osakkeita, myy ne markkinoilla ja pyrkii ostamaan ne myöhemmin takaisin alempaan hintaan. Shorttaus perustuu oletukseen, jossa osakkeiden kurssit laskevat. Mahdollinen voitto muodostuu korkean myyntihinnan ja alhaisen takaisinostohinnan välisestä erotuksesta – puolestaan kurssinousu voi johtaa tappioihin.

Shorttaus on monimutkaisempi strategia kuin tavallisten osakkeiden osto, ja siihen liittyy erityisiä ehtoja, kuten vakuusvaatimuksia ja lainakustannuksia. Lisäksi shorttaamisen riskit ovat korkeita, sillä tappiot voivat kasvaa suuremmaksi kuin alkuperäinen sijoitettu pääoma. Sijoittajalta vaaditaan markkinoihin perehtymistä sekä jatkuvaa kulujen ja kurssimuutosten seuraamista.

Osakkeiden shorttaus

Osakkeiden shorttaus tarkoittaa lyhyeksi myyntiä yksittäisten pörssiyhtiöiden osakkeilla. Periaatteessa suurinta osaa julkisesti listatuista osakkeista voi shortata. Usein juuri nämä osakkeet ovat tarjolla, sillä suurten yritysten osakkeilla käydään runsaasti kauppaa ja lainatarjonta on laajempaa. Sijoittajana on kuitenkin hyvä muistaa, ettei kaikkia osakkeita voi shortata, sillä lainattavuus vaihtelee markkinoiden, vallitsevan kysynnän ja palveluntarjoajien mukaan. Seuraavaksi käymme läpi esimerkin avulla, miten shorttaaminen toimii.

Shorttaamisen esimerkki

- Tässä esimerkissä käymme läpi, miten shorttaaminen toimii. Se havainnollistaa, kuinka shorttauksen tuotto- ja tappiomahdollisuudet liittyvät siihen, mihin suuntaan osakkeen hinta liikkuu.

- Kuvitellaan, että sijoittaja haluaa shortata 2 500 euron arvosta yhtiön Y osakkeita.

- Yhden osakkeen hinta on 50 euroa, joten sijoittaja päättää lainata välittäjän kautta 50 osaketta ja myy ne markkinoilla 50 euroa kappaleelta.

- Myyntihetkellä sijoittajan shorttauksen arvo on 2 500 euroa.

- Myöhemmin yhtiön osakkeen hinta laskee 40 euroon, ja sijoittaja päättää ostaa takaisin samat osakkeet 2 000 eurolla.

- Tämän jälkeen hän palauttaa osakkeet takaisin lainanantajalle. Ostohetkellä myynti- ja ostohinnan erotus on 500 euroa, josta vähennetään mahdolliset kulut ja lainasta aiheutuneet maksut. Tämän avulla shorttauksesta syntyy tuottoa.

Jos osakkeen hinta olisi noussut esimerkiksi 60 euroon, takaisinoston hinta olisi ollut 3 000 euroa. Tällöin sijoittajalle olisi tullut tappiota 500 euroa ja lisäksi mahdolliset kulut.

Huomioithan, että tämä esimerkki on havainnollistava.

Miten shorttaaminen toimii vaihe vaiheelta?

Shorttaaminen perustuu sijoittajan ja välittäjän väliseen sopimukseen, jossa sijoittaja ottaa velvoitteen palauttaa lainaamansa omaisuuden tietyn ajan kuluessa. Onnistuminen edellyttää tarkkaa hallintaa lainaushetkestä position sulkemiseen. Seuraavaksi käymme läpi shorttauksen eri vaiheet.

1. Osakkeen lainaus

Shorttaaminen alkaa siitä, että sijoittaja lainaa osakkeita esimerkiksi rahoituslaitokselta tai toiselta sijoittajalta välittäjän kautta. Useimmiten sijoittajan on asetettava vakuus, ja lainasta peritään lainakustannuksia tai korkoa. Tässä vaiheessa lainaamisesta syntyy sijoittajalle velvoite palauttaa osakkeet myöhemmin.

2. Osakkeen myynti

Lainatut osakkeet myydään markkinoilla niiden senhetkiseen markkinahintaan. Myynnin tuotto kirjataan sijoittajan salkkuun käteisvaraksi, vaikka tämä summa on sidottu velvollisuuteen ostaa samat osakkeet takaisin myöhemmin.

3. Odotus osakkeen hinnan laskusta

Osakkeiden myynnin jälkeen sijoittaja odottaa, että osakkeen arvo lähtee laskemaan. Markkinoiden seuraaminen on tärkeää, jotta hinnan kehitystä ja oikeaa ostohetkeä voidaan arvioida. Odotusvaiheen aikana shorttaaja on paineessa onnistua ennen kuin osakkeiden alkuperäinen omistaja vaatii osakkeensa takaisin tai ennen kuin esimerkiksi korkokustannukset kasvavat mahdollista voittoa suuremmaksi.

4. Osakkeiden takaisinosto

Kun osakkeen hinta on laskenut toivotulle ja odotetulle tasolle, sijoittaja ostaa samat osakkeet takaisin markkinoilta alemmalla hinnalla. Tätä takaisinostoa kutsutaan myös nimellä position sulkeminen.

5. Osakkeiden palautus

Kun osakkeet on ostettu takaisin, ne palautetaan takaisin lainanantajalle. Voitto syntyy alkuperäisen markkinahinnan ja takaisinostohinnan välisestä erotuksesta. Ennen kuin voitot voidaan laskea, on hyvä muistaa, että tästä summasta vähennetään vielä kulut. Jos osakkeiden hinta on noussut, ja sijoittaja joutuu ostamaan osakkeet takaisin, syntyy tappiota.

Mitkä ovat shorttaamisen hyvät ja huonot puolet?

Vaikka lyhyeksi myynnillä eli shorttaamisella on suuria riskejä, se voi olla ammattisijoittajalle tehokas tapa hallita salkun riskiä tai tavoitella voittoa laskumarkkinassa. Yksi shorttaamisen hyvistä puolista on sen eroavaisuudet perinteiseen sijoittamiseen, jossa kurssien lasku tarkoittaa yleensä tuottojen odottamista ja parempiin aikoihin luottamista.

Shorttaaminen sen sijaan voi tuoda tuottoja silloin, kun muut sijoittajat kärsivät tappioita. Esimerkiksi hedgerahastot hyödyntävät lyhyeksi myyntiä, kun markkinoilla havaitaan ylihintaisuutta ja epätasapainoa.

Shorttaamisen riskit

Shorttaamiseen liittyvät riskit ovat päinvastaiset perinteisiin osakkeisiin sijoittamiseen verrattuna. Osaketta ostaessa sijoittaja voi menettää korkeintaan sijoittamansa summan osakkeen arvon pudotessa nollaan. Shorttaajan tappiot voivat puolestaan kasvaa tätäkin suuremmaksi. Sijoittaja ei omista myymiään osakkeita, vaan on ne velkaa välittäjälle. Tämä tekee toiminnasta korkeariskistä, sillä osakkeen hinnan nouseminen toimii shorttaajaa vastaan.

Shortattu osake voi moninkertaistua hinnassa, pakottaen sijoittajan ostamaan ne takaisin huomattavasti myyntihintaa kalliimmalla. Tämä asetelma altistaa sijoittajan erityisesti short squeeze -ilmiölle. Kyseessä on markkinatilanne, jossa voimakas kurssinousu pakottaa lyhyeksi myyjät sulkemaan positionsa samanaikaisesti, mikä kiihdyttää hinnan nousua entisestään.

Ilmiö käynnistyy tyypillisesti osakkeissa, joita on myyty poikkeuksellisen runsaasti lyhyeksi. Kun kurssi kääntyy yllättäen nousuun, shorttaajille syntyy välitön paine ostaa osakkeet takaisin tappioiden rajaamiseksi. Tästä voi muodostua kierre, joka lisää ostopainetta ja nostaa osakekurssia yhä korkeammaksi.

Shorttaamisen verotus

Verotuksessa shorttauksesta saadut tulot verotetaan pääomatuloina, joita verotetaan progressiivisesti.

Pääomatulojen veroprosentit vuonna 2026:

- 30 % pääomatuloista 30 000 euroon saakka.

- 34 % 30 000 euron rajan ylittävältä osuudelta.

Shorttaamista katsotaan verotuksessa luovutukseksi, ja myyntihetki on luovutushetki. Verotuksessa myyntihinnasta voidaan vähentää joko samana päivänä hankittujen osakkeiden ostohinta tai vastaavasti samana päivänä lainattujen osakkeiden arvo lainaushetkellä. Kaupankäyntiin liittyvät välilliset kustannukset, kuten lainauspalkkiot (preemiot), huomioidaan verotuksessa vähennyskelpoisina kuluina. Voit lukea lisää pääomatulojen verotuksesta oppaastamme.

Saa tasapainoa sijoituksille – talletuskorot jopa 3,25 % Raisinin kautta

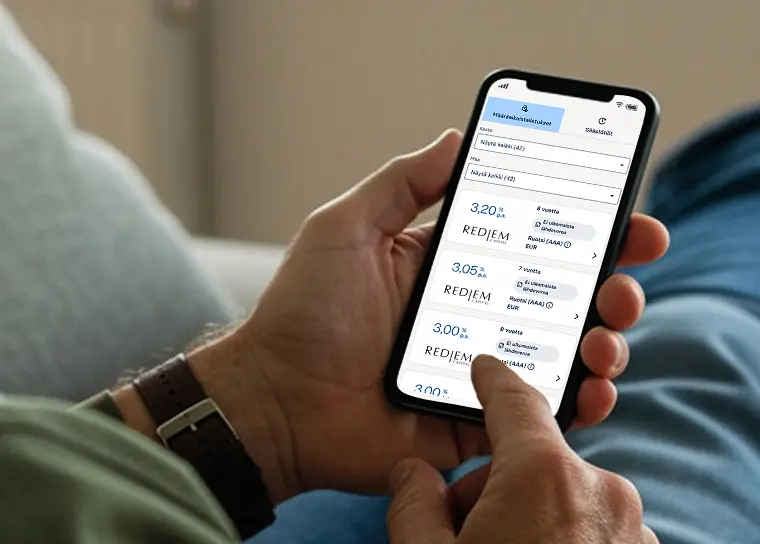

Vaikka shorttaaminen tarjoaa mahdollisuuden hyötyä laskumarkkinoista, sen riskitaso ja monimutkaisuus eivät sovi jokaiselle sijoittajalle. Säästöjen hajauttaminen sijoitustuotteiden lisäksi matalariskisiin säästötuotteisiin voi tuoda suojaa sijoitussalkulle markkinoiden vaihteluilta ja kohteen arvonlaskulta.

Säästämisen voi aloittaa Raisinilla, jonka kautta saat pääsyn Euroopan pankkien säästötileihin ja määräaikaistalletuksiin. Voit vertailla, avata ja hallinnoida tilejä yhden kirjautumisen avulla – sinun tarvitsee ainoastaan luoda ilmainen Raisin-tilisi ja vahvistaa henkilöllisyytesi. Tämän jälkeen pääset aloittamaan säästämisen ja hyötymään talletuskoroista. Kaikki talletukset ovat suojattuja sen maan kansallisen talletussuojan mukaisesti, jossa pankki toimii. Talletussuoja on 100 000 euroa pankkia ja tallettajaa kohden.

1. Rekisteröidy ilmaiseksi

Luo ilmainen Raisin-tili ja vahvista henkilöllisyytesi turvallisesti verkossa.

2. Valitse säästötuote

Valitse säästötili tai määräaikaistalletus kumppanipankeistamme.

3. Aloita säästäminen

Siirrä varat Raisin-tilillesi ja aloita säästäminen.

Usein kysytyt kysymykset shorttaamisesta

1. Mitä tarkoittaa shorttaus?

Shorttaamisella tarkoitetaan sijoitustoimintaa, jossa sijoittaja lainaa esimerkiksi osakkeita, myy ne markkinoilla ja pyrkii ostamaan ne myöhemmin takaisin alhaisempaan hintaan. Mahdolliset shorttauksen tuotot syntyvät myynti- ja takaisinostohinnan erotuksesta ja kuluista.

2. Mitä voi shortata?

Yleisimmät shortattavat kohteet ovat pörssilistatut osakkeet. Osa palveluntarjoajista voi mahdollistaa myös muiden sijoitustuotteiden shorttaamisen, kuten indeksirahastoja tai johdannaisia.

3. Missä voi shortata?

Shorttaus on mahdollista ainoastaan sellaisissa palveluissa, jotka tarjoavat lyhyeksi myyntiin soveltuvia tuotteita ja edellyttävät usein erillisen luotto- tai marginaalitilin avaamista. Ehdot, kulut ja lainattavien tuotteiden valikoima vaihtelevat palveluntarjoajien välillä.

Huomioithan, että näillä sivuilla annetut tiedot on tarkoitettu ainoastaan yleiseksi tiedoksi – eivät henkilökohtaiseksi sijoitusneuvonnaksi. Taloudellinen tilanteesi on aina yksilöllinen, joten esitetty tieto ei välttämättä sovi juuri sinun tarpeisiisi. Raisin ei vastaa mistään päätöksistä tai toimenpiteistä, jotka perustuvat näihin sisältöihin. Mikäli kaipaat tarkempia neuvoja oman taloutesi hoitamiseen, suosittelemme ottamaan yhteyttä talousneuvojaan tai omaan pankkiisi.

Tietoa Raisinista

Säästötuotteet

Yleistä tietoa

Asiakaspalvelu

Tietoa Raisinista

Säästötuotteet

Yleistä tietoa

Asiakaspalvelu

© 2026 Raisin SE, Berlin