Aktien für Anfänger

Was sind Aktien und wie funktionieren sie?

Startseite > Geldanlage > Aktien > Aktien für Anfänger

Zuletzt aktualisiert: 22. Dezember 2025

Das Wichtigste in Kürze

: Eine Aktie ist ein Wertpapier, das von einer Gesellschaft ausgegeben und an einer Börse gehandelt wird. Mit dem Kauf einer Aktie erwerben Sie einen Anteil an der Gesellschaft.

Aktienrenditen ergeben sich aus der Kursentwicklung und aus Dividenden. Entwickelt sich das Unternehmen wirtschaftlich positiv, kann auch sein Börsenwert und damit der Kurs der Aktie steigen. Viele Unternehmen schütten zusätzlich einen Teil ihrer Gewinne in Form von Dividenden aus.

Aktienkurse unterliegen Wertschwankungen. Um das Risiko zu streuen, ist es sinnvoll, das Portfolio möglichst breit aufzustellen und in verschiedene Branchen, Regionen und Anlageklassen zu investieren.

Grundbegriffe für Einsteiger an der Börse

Börse | Eine Börse ist ein regulierter Marktplatz, an dem Aktien, Anleihen, Rohstoffe, Devisen oder Derivate gehandelt werden. Börsen verbinden Käufer mit Verkäufern, wodurch ein Marktpreis entsteht. |

Aktie | Eine Aktie ist ein Wertpapier, mit dem Sie Anteile am Grundkapital einer Kapitalgesellschaft erwerben. In Deutschland ist das typischerweise eine Aktiengesellschaft (AG); seltener eine Societas Europeae (SE) oder eine Kommanditgesellschaft auf Aktien (KGaA). |

Wertpapier | Ein Wertpapier ist eine Urkunde, die Beteiligungen und Schuldverhältnisse in Schriftform festhält, zum Beispiel Aktien, Anleihen und andere festverzinsliche Wertpapiere, Optionen, Zertifikate, klassische Investmentfonds und börsengehandelte Fonds (ETFs). |

Aktienindex | Ein Aktienindex fasst eine Gruppe von Aktien zusammen, etwa aus einer Branche, Region oder zu einem bestimmten Thema. Die Kennzahl bildet die Wertentwicklung dieser Aktien ab und zeigt, wie sich der entsprechende Marktbereich entwickelt. Der Index selbst ist nicht handelbar. Um Geld entsprechend der... |

Fonds | Ein Fonds bündelt das Geld vieler Anlegerinnen und Anleger, um es gemeinsam anzulegen. Ein Fondsmanager trifft die Anlageentscheidungen, wählt gezielt Wertpapiere aus und verwaltet das Portfolio aktiv. Diese Streuung verteilt das Risiko der Geldanlage auf verschiedene Positionen. |

Aktienfonds | Ein Aktienfonds ist ein Investmentfonds, der das Kapital seiner Anlegerinnen und Anleger überwiegend in Aktien investiert. Er wird in der Regel von einem Fondsmanagement aktiv verwaltet. |

Rendite | Die Rendite gibt den Ertrag einer Anlage in Prozent für einen bestimmten Zeitraum an, meist pro Jahr. Bei Aktien ergibt sich die Rendite aus der Kursentwicklung und der ausgeschütteten Dividende. |

Dividende | Eine Dividende ist ein Teil des Gewinns, den eine Aktiengesellschaft an die Aktionäre ausschüttet. Es besteht kein gesetzlicher Anspruch auf die Zahlung einer Dividende. Im Rahmen einer Hauptversammlung wird über die Ausschüttung entschieden und darüber, wie hoch diese ausfällt. |

Emittent | Ein Emittent ist jede juristische Person (Unternehmen, Staaten, Banken, öffentliche Einrichtungen, überstaatliche Organisationen), die Wertpapiere wie Aktien oder Anleihen herausgibt. Dieser Vorgang wird als Emission bezeichnet. |

Insolvenz | Eine Insolvenz liegt vor, wenn ein Unternehmen oder eine Privatperson zahlungsunfähig ist und offene Rechnungen nicht mehr begleichen kann. |

Wie funktionieren Aktien?

Aktien stellen für Unternehmen eine bedeutende Form der Finanzierung dar. Das durch den Aktienverkauf eingenommene Kapital stärkt das Eigenkapital des Unternehmens. Bevor ein Unternehmen an die Börse geht, schätzen Expertinnen und Experten den Unternehmenswert mit verschiedenen Bewertungsverfahren. Auf dieser Grundlage legt die Gesellschaft fest, wie viele Aktien sie ausgibt und zu welchem Preis es sie anbietet. Anschließend können Aktien an der Börse gehandelt werden. In einigen Fällen lassen sich Wertpapiere auch außerhalb der Börse erwerben, zum Beispiel direkt über eine Bank.

Wie funktioniert ein Aktienkurs?

Der Aktienkurs gibt an, zu welchem Preis eine Aktie aktuell an der Börse gehandelt wird. Er richtet sich nach dem Prinzip von Angebot und Nachfrage und kann sich schnell ändern. Beim Aktienhandel gilt vereinfacht gesagt: Steigt die Nachfrage, steigt meist auch der Kurs – und umgekehrt. Der Aktienkurs hängt jedoch von weiteren Faktoren ab. Dazu zählen unter anderem:

aktuelle Unternehmensnachrichten,

- Nachrichten aus der Branche,

wirtschaftliche Prognosen und Konjunkturerwartungen sowie

allgemeine Stimmung und Marktmeinungen (auch als Sentiment bezeichnet).

Zudem spiegelt der Aktienkurs die Erwartungen der Anlegerinnen und Anleger an die zukünftige Entwicklung eines Unternehmens wider. Während positive Nachrichten oft Kursanstiege auslösen, können Krisen oder rückläufige Umsätze und Gewinne zu Kursverlusten führen. Beispielsweise stieg der Kurs von Apple im Jahr 2023 deutlich an, nachdem der Techkonzern starke Quartalszahlen veröffentlicht hatte. Umgekehrt verlor die VW-Aktie 2021 vorübergehend an Wert, als es Kommunikationsprobleme rund um die Chip-Krise gab. Die Beispiele dienen ausschließlich der Veranschaulichung vergangener Entwicklungen und erlauben keine Rückschlüsse auf zukünftige Ergebnisse.

Anlegerinnen und Anleger erwarten steigende Kurse, um eine hohe Rendite zu erzielen. Ob diese eintreten, lässt sich jedoch nicht vorhersagen. Kaufen Sie beispielsweise fünf Aktien zu einem Kurs von 5 € pro Aktie, investieren Sie insgesamt 25 €. Steigt der Kurs im Verlauf des Jahres auf 10 €, erzielen Sie eine Rendite von 25 €. Davon ist allerdings die einmalig anfallende Transaktionsgebühr für den Kauf der Aktie abzuziehen.

Eignen sich Aktien auch für Anfänger?

Aktien bieten attraktive Renditechancen, wirken auf Einsteigerinnen und Einsteiger aber oft unübersichtlich oder schwer verständlich. Mit einem soliden Grundlagenwissen und einem Bewusstsein für die Risiken, können Sie sich auch ohne tiefgreifendes Börsenwissen mit Aktien beschäftigen und Schritt für Schritt Erfahrungen sammeln.

Grundsätzlich gilt: Mit Aktien können Sie Gewinne und Dividenden erzielen, sie sind jedoch auch mit einem Verlustrisiko verbunden. Denn Aktienmärkte sind volatil und es gibt keine Garantie für Gewinne. Machen Sie sich diese Chancen und Risiken immer bewusst und investieren Sie nur das Geld, auf das Sie verzichten können. Ihren Notgroschen können Sie alternativ auf einem Tagesgeldkonto zurücklegen – so bleibt er jederzeit verfügbar und wird gleichzeitig verzinst.

Welche Arten von Aktien gibt es?

Bevor Geld in Aktien investiert wird, ist es hilfreich, die grundlegenden Unterschiede zwischen den verschiedenen Aktienarten zu kennen. Wertpapiere unterscheiden sich anhand bestimmter Charakteristika, wie der Vergabe von Stimmrechten oder der Eintragung ins Aktienregister. Zu den wichtigsten Aktienarten zählen:

Stammaktien: Zusätzlich zu den Unternehmensanteilen beinhalten Stammaktien auch Stimmrechte. Eine Aktie ist mit genau einem Stimmrecht verbunden. Aktionärinnen und Aktionäre können damit beispielsweise auf der Hauptversammlung des Unternehmens über die Verwendung von Gewinnen abstimmen. Wer mehr Stammaktien hält, verfügt über entsprechend mehr Stimmrechte.

Vorzugsaktien: Bei der Vorzugsaktie wird kein Stimmrecht erworben. Dafür erhalten Anlegerinnen und Anleger andere Vorzüge, wie zum Beispiel eine höhere Dividende. Aus Sicht des Unternehmens ein Vorteil, da sie dadurch Eigenkapital erhalten, ohne Stimmrechte abzugeben. Im Falle einer Insolvenz werden Inhaberinnen und Inhaber von Vorzugsaktien vor den Besitzenden von Stammaktien bedient. Das bedeutet, ihre Investitionen werden vorrangig ausgezahlt (was jedoch keine vollständige Rückzahlung garantiert).

Namensaktien: Bei Namensaktien werden Aktionärinnen und Aktionäre im Aktienregister des Unternehmens eingetragen. Nur wer dort vermerkt ist, kann die mit der Aktie verbundenen Rechte und Pflichten wahrnehmen. Beim Verkauf wird die Namensaktie auf die neue Inhaberin oder den neuen Inhaber übertragen. In manchen Fällen ist dafür die Zustimmung der Gesellschaft erforderlich.

- Inhaberaktien: Im Gegensatz zu den Namensaktien bedarf es bei Inhaberaktien keiner Eintragung. Wer sie besitzt, darf automatisch alle mit dem Aktienpaket in Zusammenhang stehenden Rechte und Pflichten wahrnehmen. In diesem Fall reicht der Besitz der Aktie aus.

Welche Kosten sind mit dem Kauf von Aktien für Einsteiger verbunden?

Beim Kauf von Aktien entstehen verschiedene Kosten, die die Rendite beeinflussen. Für Einsteigende ist es sinnvoll, die folgenden Gebühren zu kennen und bei der Anlagestrategie zu berücksichtigen:

Depotgebühren: Für den Aktienhandel benötigen Sie ein Wertpapierdepot, für welches gegebenenfalls Gebühren anfallen. Da sich die Depotkosten teils erheblich unterscheiden, lohnt ein Vergleich der Konditionen.

Ordergebühren: Ordergebühren sind beim Kauf oder Verkauf von Aktien an die Bank beziehungsweise den Broker zu zahlen. Die Kosten variieren je nach Anbieter und werden pauschal oder abhängig vom Ordervolumen berechnet. Wer häufig Aktien kauft beziehungsweise verkauft, zahlt in der Regel höhere Kosten als Personen, die wenig handeln.

Börsengebühr: Beim Kauf von Aktien fallen sogenannte Handelsplatzgebühren an. Sie setzen sich meist aus mehreren Bestandteilen zusammen: der Börsengebühr, die vom Handelsplatz für den Betrieb der technischen Infrastruktur erhoben wird, und einem möglichen Handelsentgelt (Courtage), das für die Abwicklung durch Börsenfachleute anfällt. Die genaue Höhe dieser Gebühren hängt vom jeweiligen Handelsplatz, dem Land des Börsenstandorts, der Art des gehandelten Wertpapiers und dem Ordervolumen ab. In Summe stellen sie einen fixen oder prozentualen Kostenblock dar, den Sie beim Aktienkauf mit einkalkulieren sollten.

- Steuern bei der Anlage: Zwar fallen beim Aktienkauf selbst keine Steuern an, langfristig sind die zu erwartenden Kapitalerträge jedoch steuerpflichtig. Der Steuersatz der Abgeltungssteuer liegt bei 25 %. Hinzu kommen der Solidaritätszuschlag sowie gegebenenfalls die Kirchensteuer. Mit einem Freistellungsauftrag lässt sich der Sparerpauschbetrag von 1.000 € bzw. 2.000 € (bei gemeinsamer Veranlagung) schon im Vorfeld berücksichtigen.

Das Risiko von Aktien für Anfängerinnen und Anfänger einfach erklärt

Kursschwankungen gehören beim Aktienkauf dazu. Entsprechend können Sie mit Aktien Gewinne und Verluste verzeichnen. Das liegt daran, dass Aktienkurse von vielen Faktoren beeinflusst werden, unter anderem von Angebot und Nachfrage oder von der Entwicklung des Unternehmens selbst. Deshalb kann es für Anfänger sinnvoll sein, vor dem Einstieg in den Aktienhandel das eigene Chance-Risiko-Profil zu definieren.

Hinzu kommt, dass vergangene Wertentwicklungen von Aktien kein verlässlicher Indikator für zukünftige Erträge sind. Das heißt: Auch wenn die Aktien in der Vergangenheit steigende Kurse aufgewiesen haben, besteht weiterhin das Risiko eines vollständigen Kapitalverlusts. Bei einer risikoreichen Geldanlage sollte daher lediglich Geld investiert werden, das in unmittelbarer Zukunft nicht benötigt wird, um Schwankungen langfristig ausgleichen zu können.

Wie kann ich Aktien kaufen?

Wer erstmals Aktien kaufen möchte, benötigt neben einem Aktiendepot vor allem grundlegendes Wissen über den Ablauf des Börsenhandels. Auch technische Voraussetzungen und der Zugang zur Handelsplattform spielen eine Rolle. Diese Schritte helfen beim Einstieg in den Aktienkauf:

Finanzplan erstellen & eigene Risikobereitschaft ermitteln (Wie viel Geld steht Ihnen zur Verfügung und wie viel davon können Sie im Notfall verlieren?)

Wertpapierdepot eröffnen

Wissen über die Unternehmen und Aktien aufbauen

Anlagestrategie festlegen und Aktien auswählen

Aktien über die Börse kaufen und im Depot verwahren

Depot regelmäßig prüfen

Wenn Sie noch wenig Erfahrung an der Börse haben, können Sie den Aktienmarkt zunächst eine Zeit lang beobachten. Gerade für Anfängerinnen und Anfänger kann es hilfreich sein, Entwicklungen und Kursbewegungen über einige Wochen oder Monate zu verfolgen und zu verstehen, bevor man selbst investiert.

Finanzplan aufstellen und Risikobereitschaft ermitteln

Bevor Sie in Aktien investieren, lohnt sich ein genauer Blick auf Ihre Finanzen. Ein Finanzplan verschafft Ihnen einen Überblick und zeigt, wie viel Geld Sie zum Investieren zur Verfügung haben. Dabei helfen unter anderem folgende Fragen:

Wie viel Geld steht zur freien Verfügung?

Welche größeren Ausgaben sind in den nächsten Jahren zu erwarten?

Ist die finanzielle Reserve groß genug?

Wie lange kann auf das Geld verzichtet werden?

Wie hoch ist das Risiko, das eingegangen werden kann?

Depot eröffnen und Verrechnungskonto anlegen

Die erste Assoziation beim Wort „Wertpapier“ lässt darauf schließen, dass es sich bei einer Aktie um ein physisches Papier handelt. In der Regel findet der Aktienhandel heutzutage elektronisch statt. Dafür benötigen Sie ein Wertpapierdepot, das Sie bei einer Bank oder einem Onlinebroker eröffnen. Das Depot ist somit der virtuelle Aufbewahrungsort für Wertpapiere. Daneben benötigen Sie häufig ein Verrechnungskonto. Darüber werden alle Ein- und Auszahlungen im Zusammenhang mit Aktienkäufen und -verkäufen abgewickelt.

Wissen über das Unternehmen und die Aktien aneignen

Vor dem Aktienkauf lohnt sich ein Blick auf die Unternehmen, deren Aktien Sie kaufen möchten. Denn fundierte Entscheidungen basieren auf einer sorgfältigen Recherche, etwa durch Geschäftsberichte der AG, Quartalszahlen oder Analystenmeinungen. Ihre Analyse kann unter anderem folgende Fragestellungen beinhalten:

Unternehmen verstehen (das Fundament)

Womit verdient das Unternehmen Geld?

Was unterscheidet das Unternehmen von der Konkurrenz?

Wie sehen die Quartalszahlen aus?

Gibt es Skandale oder Rechtsstreitigkeiten?

Gab es kürzlich Veränderungen wie eine Übernahme oder einen Managementwechsel?

Branche & Markt einordnen

Ist es ein Wachstumsmarkt oder schrumpfend?

Zyklisch oder stabil?

Bestehen regulatorische Risiken?

Gibt es technologische Umbrüche?

Finanzgrundlagen des Unternehmens

Wie hoch ist der Umsatz und das Umsatzwachstum?

Welche Gewinne erzielt das Unternehmen?

Wie stark ist der Cashflow?

Besteht eine Verschuldung?

Wie hoch ist die Eigenkapitalquote?

Aktie des Unternehmens verstehen

Wie verlief die Aktienkurs-Historie?

Wie stark war die bisherige Volatilität?

Besteht eine Dividendenpolitik?

Hinweis: Historische Entwicklungen zeigen, wie sich das Unternehmen in der Vergangenheit behauptet hat – sie erlauben aber keine verlässliche Aussage über die zukünftige Entwicklung.

Anlagestrategie festlegen und Aktien auswählen

Vor dem ersten Aktienkauf sollten Sie sich mit Ihrer persönlichen Anlagestrategie auseinandersetzen. Damit legen Sie fest, wie breit Sie streuen möchten, wie lange Sie investiert bleiben und welche Art von Aktien zu Ihren Zielen passt. Typische Anlagestrategien sind zum Beispiel:

Langfristiges Halten (Buy & Hold): Aktien werden gekauft und über Jahre hinweg gehalten, unabhängig von kurzfristigen Schwankungen.

Dividendenstrategie: Auswahl von Unternehmen, die regelmäßig Gewinne ausschütten.

Branchen- oder Themenfokus: Investitionen in bestimmte Wirtschaftsbereiche, z. B. Gesundheit, Technologie oder erneuerbare Energien.

Stilorientierung: Unterscheidung zwischen Wachstumsaktien (Growth) und Substanzaktien (Value).

Entscheidend ist, dass die gewählte Strategie zu Ihrer Risikobereitschaft und Ihrem Zeithorizont passt. Wer sein Risiko streuen möchte, investiert zudem nicht nur in eine, sondern in mehrere Aktien. Die Verteilung auf verschiedene Unternehmen, Branchen oder Märkte wird als Diversifikation bezeichnet. Ziel ist es, das Risiko einzelner Kursverluste zu senken, indem Kursrückgänge einer Aktie durch Gewinne anderer ausgeglichen werden. Wie breit Sie diversifizieren, hängt von Ihrem persönlichen Risikoprofil ab.

Generell können Aktien mit höherem Risiko auch die Chance auf eine höhere Rendite bieten. Die Rendite ist abhängig von der Kursentwicklung der Aktien. Daher suchen viele nach Aktien, die möglichst stabil im Kurs steigen, ohne große Risiken einzugehen. Um besser einschätzen zu können, welche Aktien dafür infrage kommen, lohnt es sich, den Unterschied zwischen Wachstums- und Substanzwerten zu verstehen. Beide stehen für unterschiedliche Erwartungen, Chancen und Unternehmensphasen:

- Wachstumsaktien (Growth) stammen aus innovativen, stark wachsenden Unternehmen oder entsprechenden Erwartungen. Auf eine Dividende muss jedoch häufig verzichtet werden, da Wachstumsaktien ihre Gewinne meist erneut investieren, um weiter zu wachsen. Typische Beispiele sind Unternehmen wie Apple oder Amazon, die stark expandieren und auf langfristige Marktführerschaft setzen.

- Substanzaktien (Value) gelten dagegen als unterbewertet und verfügen über stabile Geschäftsmodelle. Das bedeutet, der Wert des Unternehmens wird höher eingeschätzt als der aktuelle Börsenwert. Anleger erhoffen sich, dass sich dieser Bewertungsabschlag im Zeitverlauf verringert. Eine scheinbare Unterbewertung kann aber auch auf Probleme hinweisen, etwa eine hohe Verschuldung oder eine schwache Marktposition.

Aktien kaufen

Um Aktien zu kaufen, ist eine Anmeldung bei einem Online-Broker, einer Bank oder einem Depotanbieter nötig. Anschließend können Sie über die Wertpapierkennnummer (WKN) beziehungsweise die International Securities Identification Number (ISIN) nach Aktien suchen. Meistens genügt auch der Name der Aktie (Unternehmensname), um alle zum Unternehmen gehörenden und handelbaren Wertpapiere anzuzeigen.

Haben Sie sich entschieden, geben Sie beim Kauf an, wie viele Aktien Sie erwerben möchten. Zusätzlich haben Sie die Möglichkeit, eine bestimmte Orderart zu wählen, beispielsweise eine Limit-Order. Mit einer Limit-Order legen Sie einen Höchstpreis fest, den Sie bereit sind, für eine Aktie zu zahlen. Wird dieser Preis am Markt erreicht oder unterschritten, wird die Order ausgeführt. Liegt der Kurs darüber, wird die Aktie nicht gekauft. Je nach Liquidität, Angebot und Nachfrage kann der tatsächliche Kaufpreis leicht von dem Limit abweichen. Der Broker sucht nach einem passenden Angebot, um die Wertpapiere gemäß Order zu kaufen. Sobald ein Angebot mit Ihrer Order übereinstimmt, wird der Kauf abgeschlossen und die Aktie wird in Ihrem Depot eingebucht. Dort können Sie die Entwicklung beobachten, später verkaufen oder auch weitere Wertpapiere hinzufügen.

Regelmäßige Analysen durchführen und Depot pflegen

Nach dem Kauf der Aktien können Sie regelmäßig die Entwicklung am Aktienmarkt und der Unternehmen, an denen Sie Anteilsscheine halten, beobachten. Relevante Unternehmensinformationen können Sie aus den jeweiligen Geschäftsberichten oder objektiven Nachrichtenquellen entnehmen. Eine Überprüfung, ob die Entwicklungen mit den persönlichen Anlagezielen übereinstimmen, sowie die Analyse anderer Aktien kann sinnvoll sein, um langfristig Renditechancen zu nutzen.

Alternative zu Einzelaktien: Aktienfonds oder ETFs?

Statt in viele einzelne Aktien zu investieren, können Anfänger auch in ein Bündel aus vielen Aktien investieren. Mit Aktienfonds diversifizieren Sie Ihr Portfolio und streuen somit das Risiko der Anlage. Bei aktiv gemanagten Aktienfonds wählt ein Fondsmanagement die Titel aus, wodurch zusätzliche Gebühren anfallen. Das Management versucht mit der Auswahl verschiedener Aktien den Markt zu übertreffen.

Mit Exchange Traded Funds (ETFs) investierten Sie ebenfalls in eine Vielzahl an Wertpapieren. ETFs bilden einen Index passiv nach, zum Beispiel den DAX oder den MSCI World. Im Unterschied zu aktiv gemanagten Fonds sind ETFs mit niedrigeren Kosten und vollständiger Transparenz verbunden, da sie ohne aktives Management auskommen. Wie Einzelaktien werden auch ETFs an der Börse gehandelt und können eine Investition sein, bei der Sie mit einer breiten Diversifikation das Risiko der Geldanlage streuen.

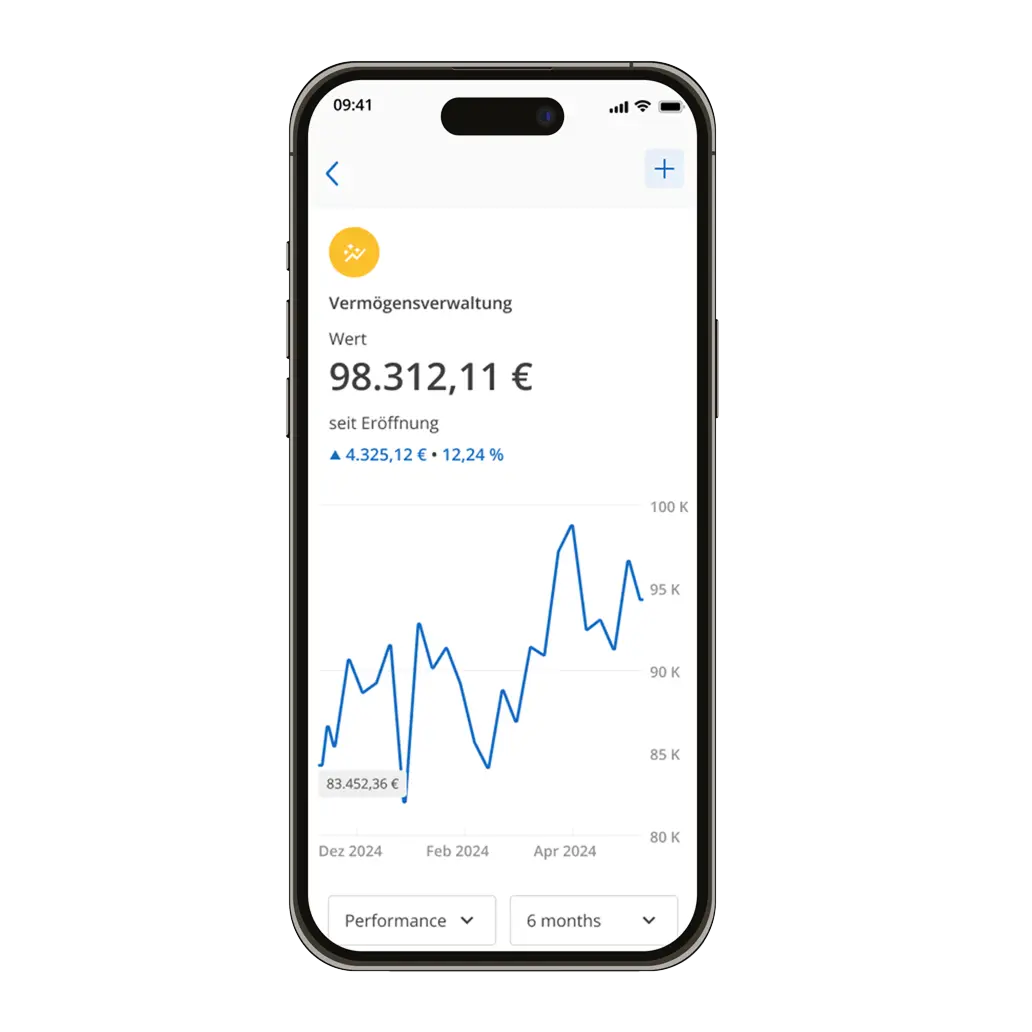

Globale und diversifizierte Portfolios

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.

Checkliste mit Grundprinzipien für Aktien-Anfängerinnen und Anfänger

Für Börsen-Einsteiger sind die folgenden Grundsätze eine gute Orientierung, um die eigenen Finanzziele strukturiert zu verfolgen:

1. Ziele definieren: Überlegen Sie, was Sie mit Ihrer Geldanlage erreichen möchten, zum Beispiel Vermögensaufbau, Altersvorsorge oder Kapitalerhalt.

2. Wissen aufbauen: Besonders für Einsteigerinnen und Einsteiger ist es wichtig, sich vorab mit der Funktionsweise und den Risiken von Aktien und anderen Anlageformen vertraut zu machen.

3. Breit streuen: Eine möglichst breite Streuung über verschiedene Unternehmen, Branchen, Währungen und Anlageklassen kann helfen, Risiken zu minimieren.

4. Langfristig denken: Mit einem langfristigen Anlagehorizont können Sie von attraktiven Renditechancen der Aktienmärkte profitieren und kurzfristige Marktschwankungen aussitzen.

5. Kosten im Blick behalten: Hohe Gebühren können Ihre Rendite deutlich verringern. Ein Vergleich der Konditionen lohnt sich.

Hinweis: Die Inhalte auf dieser Seite dienen der allgemeinen Information und stellen keine steuerliche Beratung dar. Für detaillierte Informationen oder zur individuellen Klärung steuerrechtlicher Fragen empfehlen wir die Hinzuziehung eines Steuerberaters oder einer anderen gemäß § 2 StBerG befähigten Person.

Risikohinweis: Jede Anlage am Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs der Anlagen kann steigen oder fallen. Im äußersten Fall kann es zu einem vollständigen Verlust des angelegten Betrages kommen. Alle ausführlichen Informationen können Sie unter Risikohinweise nachlesen.

Unternehmen

Produkte

Support & Information

Für Kunden & Partner

Unternehmen

Produkte

Support & Information

Für Kunden & Partner

© 2026 Raisin SE, Berlin