Czym jest tolerancja ryzyka inwestycyjnego i dlaczego jest ważna?

Kluczowe wnioski

Nie da się go całkowicie wyeliminować, lecz można świadomie nim zarządzać.

Dobrym sposobem na jej oszacowanie są m.in. kwestionariusze samooceny.

Należą do nich m.in. horyzont czasowy, wiek inwestora, a także jego sytuacja finansowa i odporność emocjonalna.

Czym jest ryzyko inwestycyjne?

Zacznijmy od definicji ryzyka inwestycyjnego. Pojęcie to oznacza niepewność dotyczącą osiągnięcia zysków oczekiwanych przez inwestora. Może on nie tylko uzyskać niższy zwrot, niż zakładał, lecz także ponieść stratę finansową.

Poziom ryzyka inwestycyjnego – od czego zależy?

Poziom ryzyka inwestycyjnego zależy od różnych czynników. Najważniejsze z nich to:

rodzaj instrumentu finansowego,

okres inwestycji,

warunki makroekonomiczne,

wiedza i doświadczenie inwestora.

Ryzyko jest tym większe, im wyższa spodziewana stopa zwrotu z inwestycji. Mamy w tym przypadku do czynienia z tzw. premią za ryzyko.

Całkowite wyeliminowanie ryzyka – czy to możliwe?

Każda inwestycja wiąże się z pewnym ryzykiem, dlatego jego całkowite wyeliminowanie nie jest możliwe. Inwestor może tylko minimalizować ryzyko poprzez różne metody zarządzania nim.

Czym jest tolerancja ryzyka inwestycyjnego?

Tolerancja ryzyka inwestycyjnego to indywidualna gotowość inwestora do zaakceptowania możliwych strat finansowych. Wpływa w ogromnym stopniu na wybór strategii inwestycyjnej przed zainwestowaniem kapitału, pomaga podejmować świadome decyzje i osiągać zakładane cele finansowe.

Niska tolerancja ryzyka

Niska tolerancja ryzyka oznacza skłonność do przyjęcia konserwatywnej strategii inwestowania. Przewidywalność, ochrona kapitału przed inflacją i minimalizowanie strat są w tym przypadku znacznie ważniejsze niż maksymalizacja potencjalnych zysków.

Inwestorzy o niskiej tolerancji ryzyka zazwyczaj wybierają takie instrumenty finansowe jak:

depozyty bankowe – lokaty terminowe i konta oszczędnościowe,

obligacje korporacyjne o niskim ryzyku – np. emitowane przez stabilne spółki,

fundusze rynku pieniężnego – relatywnie niskie ryzyko wśród funduszy inwestycyjnych,

obligacje Skarbu Państwa.

Sprawdź ofertę produktów oszczędnościowych w Raisin

Lokaty terminowe

Korzystaj z konkurencyjnego, stałego oprocentowania. Minimalna kwota już od 1 zł. Lokaty od 1 miesiąca do 5 lat, objęte systemami gwarancji depozytów. Załóż lokatę online i zacznij oszczędzać bez ryzyka.

Elastyczne produkty oszczędnościowe

Zarabiaj bez ustalonego terminu i ze zmiennym oprocentowaniem. Swobodne wpłaty i wypłaty bez opłat. Wszystkie konta objęte są systemami gwarancji depozytów. Zacznij oszczędzać już dziś.

Średnia tolerancja ryzyka

Osoby akceptujące nieco wyższe ryzyko, lecz dążące do utrzymania stabilnej sytuacji finansowej, często łączą w swoim portfelu ryzykowne i bezpieczniejsze aktywa – np. akcje i obligacje. Zazwyczaj preferują zróżnicowane i odpowiednio zrównoważone instrumenty, takie jak ETF-y i inne fundusze inwestycyjne. Chętnie inwestują także w obligacje korporacyjne.

Wysoka tolerancja ryzyka

Inwestorzy tolerujący duże ryzyko najczęściej wybierają aktywa o wysokiej zmienności cen i dużym potencjale zysku. Należą do nich zwłaszcza:

akcje,

fundusze akcyjne,

opcje,

ETF-y z dźwignią finansową.Duże ryzyko inwestycji akceptują zwłaszcza traderzy, czyli inwestorzy usiłujący zarabiać spore pieniądze dzięki wykorzystaniu krótkoterminowych wahań cen na giełdzie.

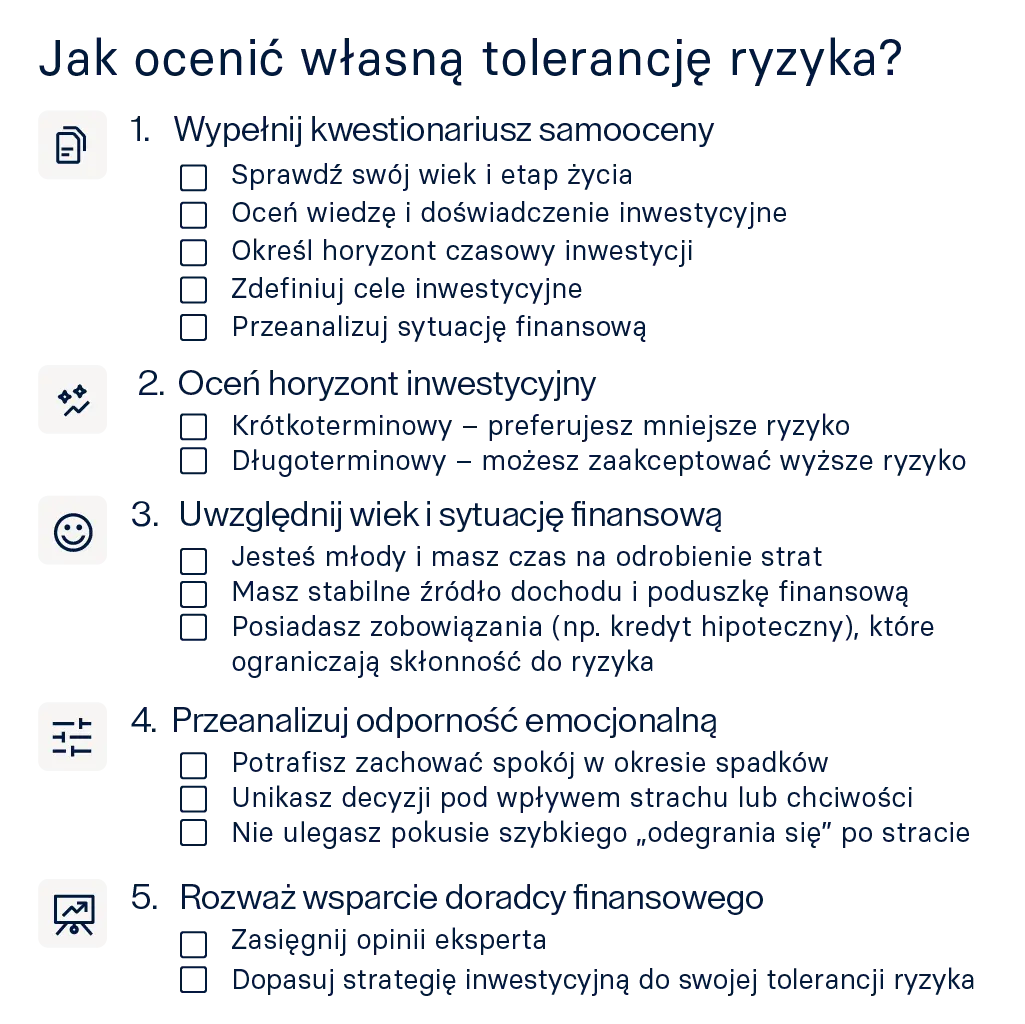

Jak ocenić własną tolerancję ryzyka?

Aby rozsądnie zbudować portfel inwestycyjny, osiągać zakładane zyski i minimalizować straty, warto najpierw poznać swoją tolerancję ryzyka i na tej podstawie budować strategię.

Kwestionariusze samooceny

Banki i domy maklerskie udostępniają swoim nowym klientom kwestionariusze z pytaniami pomagającymi oszacować indywidualną tolerancję ryzyka. Dotyczą one m.in.:

wieku inwestora,

wiedzy i doświadczenia inwestycyjnego,

preferowanego horyzontu czasowego inwestycji,

celów inwestycyjnych,

sytuacji finansowej,

odporności emocjonalnej.

Ocena ryzyka pod kątem horyzontu inwestycyjnego

Im dłużej inwestor zamierza utrzymać swój portfel inwestycyjny, tym wyższe ryzyko może zaakceptować. W długiej perspektywie czasowej większość instrumentów finansowych zyskuje na wartości, mimo przejściowych spadków. Wiąże się to ze stopniowym odbudowywaniem się rynku.

Wiek, doświadczenie inwestycyjne i sytuacja finansowa

Młodzi inwestorzy zwykle są bardziej skłonni do ryzyka, ponieważ mają przed sobą długi horyzont inwestycyjny, co umożliwia im odrobienie ewentualnych strat. Często nie mają jeszcze dużych zobowiązań finansowych, np. kredytu hipotecznego czy utrzymania rodziny. Z drugiej strony takie osoby mogą nie mieć jeszcze dużego doświadczenia inwestycyjnego ani sporej kwoty zgromadzonego kapitału, co skłania do budowania bardziej zrównoważonego portfela.

Większą tolerancję ryzyka wykazują inwestorzy o stabilnej sytuacji finansowej – mający stałe zatrudnienie i pokaźną poduszkę bezpieczeństwa.

Analiza własnej odporności emocjonalnej

W inwestowaniu kluczową rolę odgrywają emocje. Ryzyko strat znacznie wzrasta, kiedy podejmujemy nieprzemyślane decyzje pod wpływem strachu, ekscytacji, chciwości czy chęci odegrania się.

Korzystanie z usług doradcy finansowego

Doradca finansowy ma sporą wiedzę i doświadczenie, dlatego może pomóc w określeniu naszej tolerancji ryzyka – m.in. na podstawie celów inwestycyjnych, horyzontu czasowego, sytuacji finansowej czy cech osobowości inwestora.

Rodzaje ryzyka inwestycyjnego

Warto ocenić swoją tolerancję pod kątem różnych rodzajów ryzyka. Ich znajomość pomaga przyjąć odpowiednią strategię, świadomie dobrać instrumenty finansowe do swojego portfela i skutecznie nim zarządzać.

Rodzaj ryzyka inwestycyjnego | Czynniki ryzyka |

Ryzyko systematyczne | Zmiany gospodarcze na rynku |

Ryzyko niesystematyczne | Zmiany wewnątrz danego przedsiębiorstwa lub branży |

Ryzyko inflacyjne | Spadek siły nabywczej pieniądza |

Ryzyko walutowe | Zmiany kursów walutowych |

Ryzyko koncentracji | Nagłe zdarzenia narażające na straty z powodu mało zróżnicowanego portfela inwestycyjnego |

Ryzyko stopy procentowej | Decyzje o zmianie referencyjnych stóp procentowych |

Ryzyko kredytowe | Niewypłacalność emitenta |

Ryzyko polityczne | Niekorzystne zmiany prawne i podatkowe, wojny, sankcje gospodarcze |

Ryzyko płynności | Spadek wartości aktywów i brak możliwości ich szybkiego spieniężenia po korzystnej cenie |

Ryzyko systematyczne i niesystematyczne

Jest to najbardziej ogólny podział. Ryzyko systematyczne (ryzyko rynkowe/ryzyko makroekonomiczne) dotyczy różnego rodzaju zmian gospodarczych, np.:

koniunktury rynkowej,

wskaźników bezrobocia,

decyzji politycznych,

inflacji,

zmian stóp procentowych.

Są to czynniki zewnętrzne, na które inwestor nie ma wpływu, a w znaczący sposób kształtują one ceny aktywów na rynkach finansowych.

Ryzyko niesystematyczne (ryzyko specyficzne) wynika natomiast z cech i działań w ramach określonej spółki lub branży. Wiąże się z takimi zjawiskami jak m.in.:

strajki pracowników,

błędne decyzje kadry zarządzającej,

duża konkurencja branżowa,

awarie urządzeń w zakładach pracy.

Ryzyko inflacyjne

Dotyczy utraty siły nabywczej pieniądza w związku ze wzrostem cen towarów i usług na rynku. Z powodu ryzyka inflacji realny zysk nieraz okazuje się niski lub inwestor traci, nawet gdy w nominalnych wartościach ceny instrumentów w jego portfelu inwestycyjnym rosną.

Ryzyko walutowe

Ryzyko związane ze zmianą kursów walut. Dotyczy inwestycji w instrumenty denominowane w obcej walucie lub podatne na wahania kursów. Przykładowo inwestor mający w swoim portfelu aktywa w euro może stracić z powodu umocnienia złotówki. W takiej sytuacji wartość inwestycji spadnie.

Ryzyko koncentracji

Pojawia się, gdy inwestor buduje swój portfel inwestycyjny w mało zróżnicowany sposób, np.:

lokuje większość swojego kapitału w jeden rodzaj instrumentu finansowego,

inwestuje w aktywa jednej spółki,

skupia się tylko na inwestycjach w ramach określonej branży,

ma w swoim portfelu instrumenty tylko z jednego kraju czy regionu.

Ryzyko koncentracji naraża na duże straty z powodu niespodziewanych zdarzeń. Z tego powodu warto dywersyfikować swój portfel inwestycyjny.

Ryzyko stopy procentowej

Ryzyko związane ze zmianami referencyjnych stóp procentowych przez Radę Polityki Pieniężnej NBP lub odpowiednik tej instytucji w innych państwach. Takie decyzje prowadzą do wahań wyceny rynkowej niektórych aktywów finansowych, np. obligacji czy lokat terminowych. Rosnące stopy procentowe powodują spadek rentowności takich inwestycji, ponieważ nowa oferta na rynku jest atrakcyjniejsza – zapewnia wyższe odsetki.

Ryzyko kredytowe (ryzyko bankructwa)

Jest to ryzyko niedotrzymania zobowiązania emitenta papierów dłużnych do wykupu po ustalonym czasie danego aktywa, np. obligacji korporacyjnych. Inwestor nie tylko traci wtedy potencjalny zysk z odsetek, lecz może także nie odzyskać wpłaconego kapitału. Aby ograniczać ryzyko niewypłacalności, warto zwracać uwagę na rating kredytowy danego podmiotu.

Ryzyko polityczne

Ryzyko związane z potencjalnym zagrożeniem, że decyzje polityczne znacząco wpłyną na sytuację rynkową i rentowność inwestycji. Dotyczy takich sytuacji jak m.in.:

konflikty zbrojne,

zmiany prawne i podatkowe,

nałożone sankcje gospodarcze,

decyzje o nacjonalizacji prywatnych spółek.

Ryzyko płynności

Tego typu ryzyko portfela inwestycyjnego wiąże się z tym, że inwestor nie będzie w stanie szybko sprzedać danego aktywa na rynku po korzystnej cenie. W takiej sytuacji może znacząco spaść efektywność inwestycji, ponieważ nie uda się zrealizować zakładanego zwrotu.

Jak oszacować ryzyko inwestycyjne?

Istnieją różne metody oceny ryzyka inwestycyjnego, które pozwalają oszacować przyszłą zmienność cen aktywów finansowych. Należą do nich zwłaszcza:

Analiza fundamentalna – określanie potencjalnego ryzyka na podstawie oceny wewnętrznej sytuacji spółki oraz rynkowego otoczenia makroekonomicznego. Można poddać analizie m.in. prognozy rozwoju spółek, sprawozdania finansowe, konkurencję w branży czy wskaźniki ekonomiczne.

Analiza techniczna – analiza ryzyka inwestycyjnego na podstawie danych historycznych dotyczących wartości aktywów i zwrotów z inwestycji. Polega na odczytywaniu trendów (np. momentum) z wykresów i przy zastosowaniu wskaźników technicznych. Miary ryzyka inwestycyjnego – np. Value at Risk (VaR), Conditional Value at Risk czy Expected shortfall.

Aby ograniczać ryzyko potencjalnych strat finansowych, warto w świadomy sposób nim zarządzać. Można to zrobić na wiele sposobów.

Regularne monitorowanie inwestycji i tolerancji na ryzyko

Jeśli chcemy skutecznie zarządzać ryzykiem, powinniśmy systematycznie kontrolować warunki rynkowe i wyniki swoich inwestycji. Monitorowanie ryzyka portfela pozwala optymalizować swoją strategię inwestycyjną.

Poziom tolerancji na ryzyko może się z czasem zmieniać, m.in. z uwagi na zmianę sytuacji finansowej inwestora czy jego wzrastające doświadczenie.

Dywersyfikacja portfela inwestycyjnego

Warto inwestować jednocześnie w różne klasy aktywów, a także instrumenty na rynkach w różnych państwach – np. lokować środki na lokatach w zagranicznych bankach za pośrednictwem Raisin. Regularna analiza dywersyfikacji portfela pozwala zapobiec utracie całości zainwestowanego kapitału.

Zakup instrumentów o niskim ryzyku kredytowym

Należą do nich m.in. lokaty bankowe, obligacje skarbowe i pozostałe papiery wartościowe, które gwarantuje Skarb Państwa.

Depozyty bankowe są bezpieczne, ponieważ podlegają ochronie w ramach systemu gwarancji depozytów. W razie upadłości banku przysługuje zwrot wpłaconych środków do limitu 100 tys. euro lub równowartości tej kwoty w lokalnej walucie – na jednego klienta w danej instytucji bankowej.

Inwestowanie w aktywa o dużej płynności

Warto uzupełniać swój portfel inwestycyjny o aktywa, które można szybko spieniężyć – np. akcje największych spółek, papiery skarbowe czy waluty.

Mechanizm stop-loss

Jest to mechanizm ochrony kapitału, który polega na automatycznej sprzedaży instrumentów finansowych w razie spadku ich ceny poniżej ustalonego poziomu.

Edukacja finansowa

Warunkiem podejmowania świadomych decyzji inwestycyjnych jest dobra znajomość instrumentów finansowych, różnych rodzajów ryzyka oraz metod zarządzania nim. Swoją wiedzę na temat inwestowania można poszerzać m.in. dzięki lekturze poradnika inwestowania na stronie Raisin.

Zarządzanie własnymi emocjami

Pozwala zapobiegać podejmowaniu decyzji inwestycyjnych pod wpływem strachu, paniki czy chciwości, co narażałoby na większe ryzyko straty.

Ryzyko inwestycyjne – najczęściej zadawane pytania (FAQ)

Czym jest ryzyko inwestycyjne?

Ryzyko inwestycyjne to niepewność co do osiągnięcia oczekiwanych zysków. Oznacza możliwość uzyskania niższego zwrotu lub nawet poniesienia straty finansowej. Każda inwestycja wiąże się z określonym poziomem ryzyka.

Na czym polega tolerancja ryzyka inwestycyjnego?

Tolerancja ryzyka to indywidualna skłonność inwestora do akceptowania strat. Wpływa na wybór strategii inwestycyjnej i dobór instrumentów finansowych – od lokat i obligacji po akcje czy ETF-y.

Jak ocenić własną tolerancję ryzyka?

Można to zrobić za pomocą kwestionariuszy samooceny oferowanych przez banki i domy maklerskie. Kluczowe czynniki to m.in. wiek, wiedza inwestycyjna, horyzont czasowy, sytuacja finansowa i odporność emocjonalna.

Jakie są rodzaje ryzyka inwestycyjnego?

Do najczęstszych należą: ryzyko systematyczne i niesystematyczne, ryzyko inflacyjne, walutowe, koncentracji, stopy procentowej, kredytowe, polityczne oraz ryzyko płynności. Każde z nich może wpływać na rentowność inwestycji.

Czy da się całkowicie wyeliminować ryzyko inwestycyjne?

Nie. Można je jedynie ograniczać i świadomie nim zarządzać, np. poprzez dywersyfikację portfela, inwestowanie w aktywa o dużej płynności czy stosowanie mechanizmu stop-loss.

Jak zarządzać ryzykiem inwestycyjnym?

Najważniejsze metody to: regularne monitorowanie inwestycji, dywersyfikacja portfela, inwestowanie w bezpieczne aktywa (np. obligacje skarbowe, lokaty), edukacja finansowa oraz kontrola emocji podczas podejmowania decyzji.

Czy tolerancja ryzyka zmienia się z czasem?

Tak. Na skłonność do ryzyka wpływają m.in. zmiany w sytuacji finansowej, zdobyte doświadczenie inwestycyjne oraz wiek inwestora. Dlatego warto regularnie oceniać swoją tolerancję ryzyka.

Dowiedz się więcej o inwestowaniu

Źródła:

https://www.bankier.pl/smart/czym-jest-ryzyko-inwestycyjne-i-jakie-sa-jego-rodzaje [dostęp 25.08.2025]

https://www.raisin.com/en-us/investing/risk-tolerance [dostęp 25.08.2025]

https://www.bankier.pl/smart/czym-jest-ryzyko-inwestycyjne-i-jakie-sa-jego-rodzaje [dostęp 25.08.2025]

https://www.sii.org.pl/16501/edukacja/abc-inwestora/czy-istnieje-zysk-bez-ryzyka-inwestowanie-a-rodzaje-ryzyka-inwestycyjnego.html [dostęp 25.08.2025]

https://www.knf.gov.pl/knf/pl/komponenty/img/ogolne_zasady_inwestowania_2520.pdf [dostęp 25.08.2025]

O firmie

Informacje o produktach

O firmie

Informacje o produktach

© 2026 Raisin SE, Berlin

Wszystkie przedstawione stawki oprocentowania są wyrażone jako wysokość oprocentowania w skali roku, chyba że wyraźnie wskazano inaczej. Wysokość oprocentowania w skali roku ilustruje, jaka byłaby stopa procentowa, gdyby odsetki były wypłacane i składane raz w roku. Pozwala to klientom na łatwiejsze porównanie zwrotu, jakiego mogą oczekiwać od swoich oszczędności na przestrzeni czasu.